Рынок акций накануне снизился примерно на 25 базисных пунктов параллельно с повышением доходности 5-летних и 10-летних трежерис до максимальных уровней с 2007 года. Долговой рынок перед заседанием ФРС сигнализирует о том, что процентные ставки, вероятно, будут еще долго оставаться высокими.

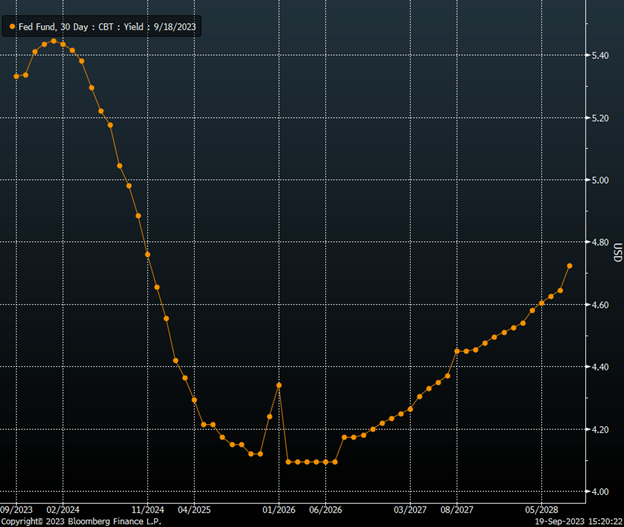

На это также указывают фьючерсы на ставку по федеральным фондам ФРС, судя по которым, ставка будет оставаться выше уровня 4% вплоть до 2028 года. Завтрашний точечный график ФРС, как мне кажется, отразит похожие настроения.

Фьючерсы на ставку по федеральным фондам на декабрь 2024 года и 2025 года указывают на уровни 4,7% и 4,24% соответственно. Оба уровня сильно повысились за последние два месяца. Похожие, если не более высокие, уровни, как мне кажется, будут отражены в завтрашних экономических прогнозах ФРС.

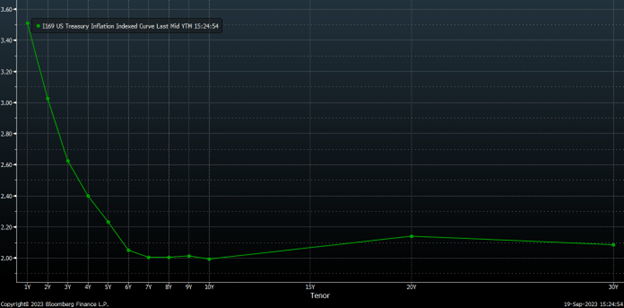

Между тем, реальная доходность почти на всей кривой доходности вплоть до 30-летних трежерис сейчас превышает 2%, и, если исходить из того, что целевой уровень инфляции составляет 2%, получается, что номинальные ставки будут очень долго оставаться в районе 4%.

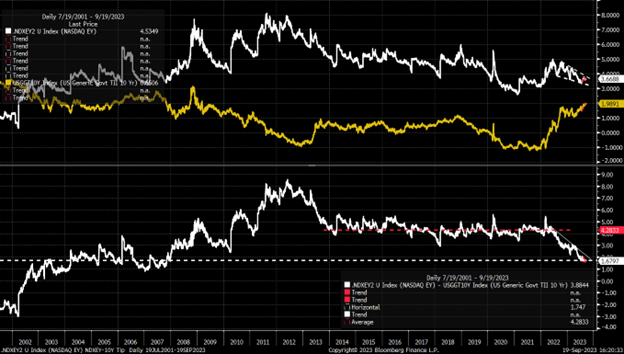

Однако, судя по узкому спреду между доходностью прибыли Nasdaq 100 и реальной доходностью 10-летнего долга, рынок акций не считает, что ФРС будет долго сохранять высокие процентные ставки. Напротив, этот спред говорит о том, что, по мнению рынка акций, ФРС в скором будущем приступит к агрессивному понижению ставок.

Это означает, что спред между доходностью прибыли Nasdaq 100 и доходностью 10-летних TIP должен увеличиться. Для этого доходность прибыли Nasdaq 100 должна начать повышаться вместе с номинальной и реальной доходностью.

Вдобавок к этому, доходность прибыли Nasdaq 100 повышается с июля вместе с доходностью 10-летних TIP. Кроме того, доходность прибыли Nasdaq, похоже, совершает пробой из «бычьего» вымпела, что указывает на вероятность ее дальнейшего роста вместе с реальной доходностью 10-летнего долга.

S&P 500 опустится ниже 4200?

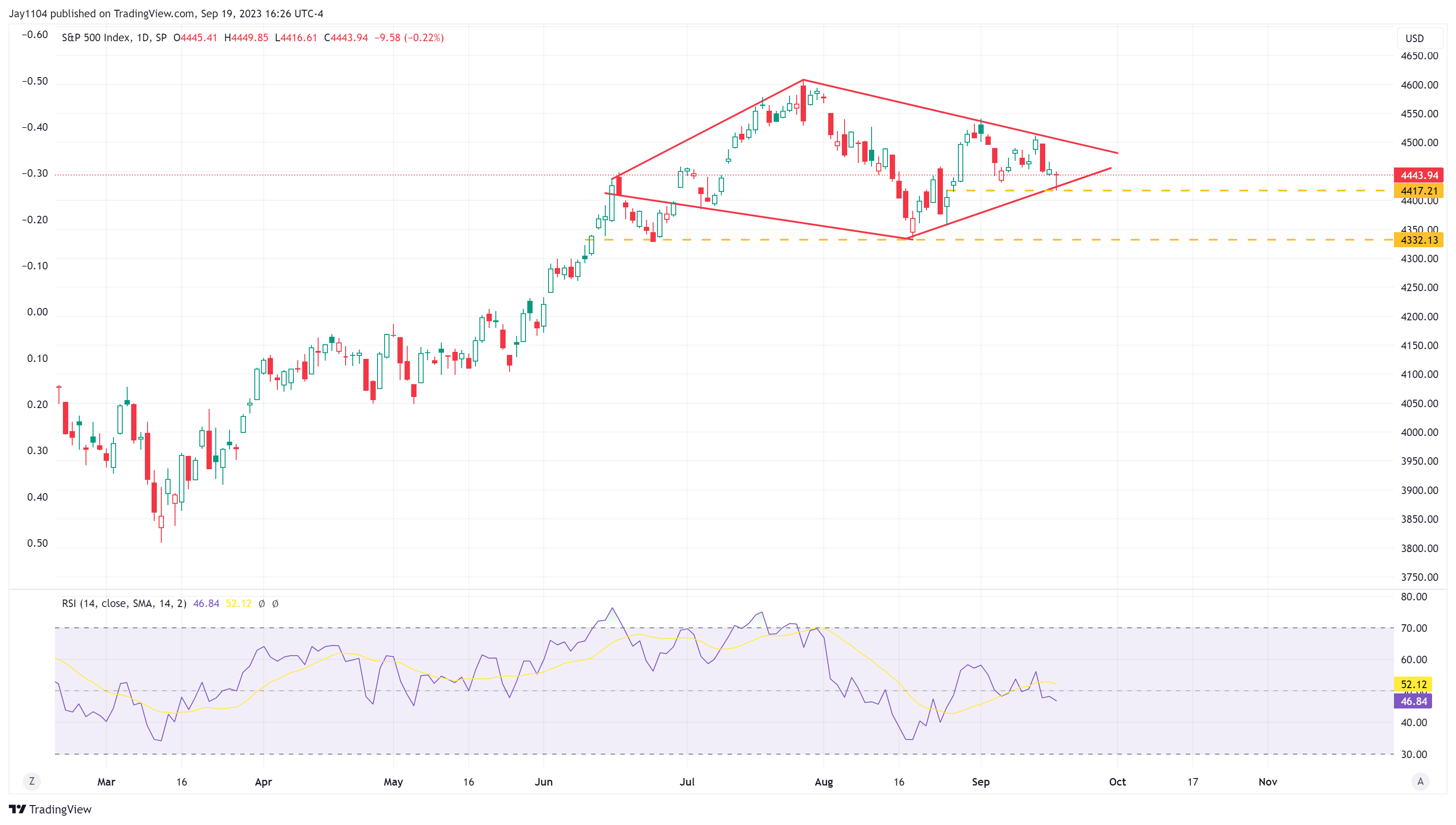

Индекс S&P 500 откатился к уровню поддержки около 4420, что вызвало отскок. На 4400 также находится «стена пут», обеспечивающая индексу дополнительную поддержку. Для пробоя S&P 500 вниз необходимо, чтобы «стена пут» начала снижаться. Вместе с тем я по-прежнему считаю, что на графике сформировался паттерн разворота «бриллиант», который, судя по всему, указывает на возврат ниже уровня 4200.

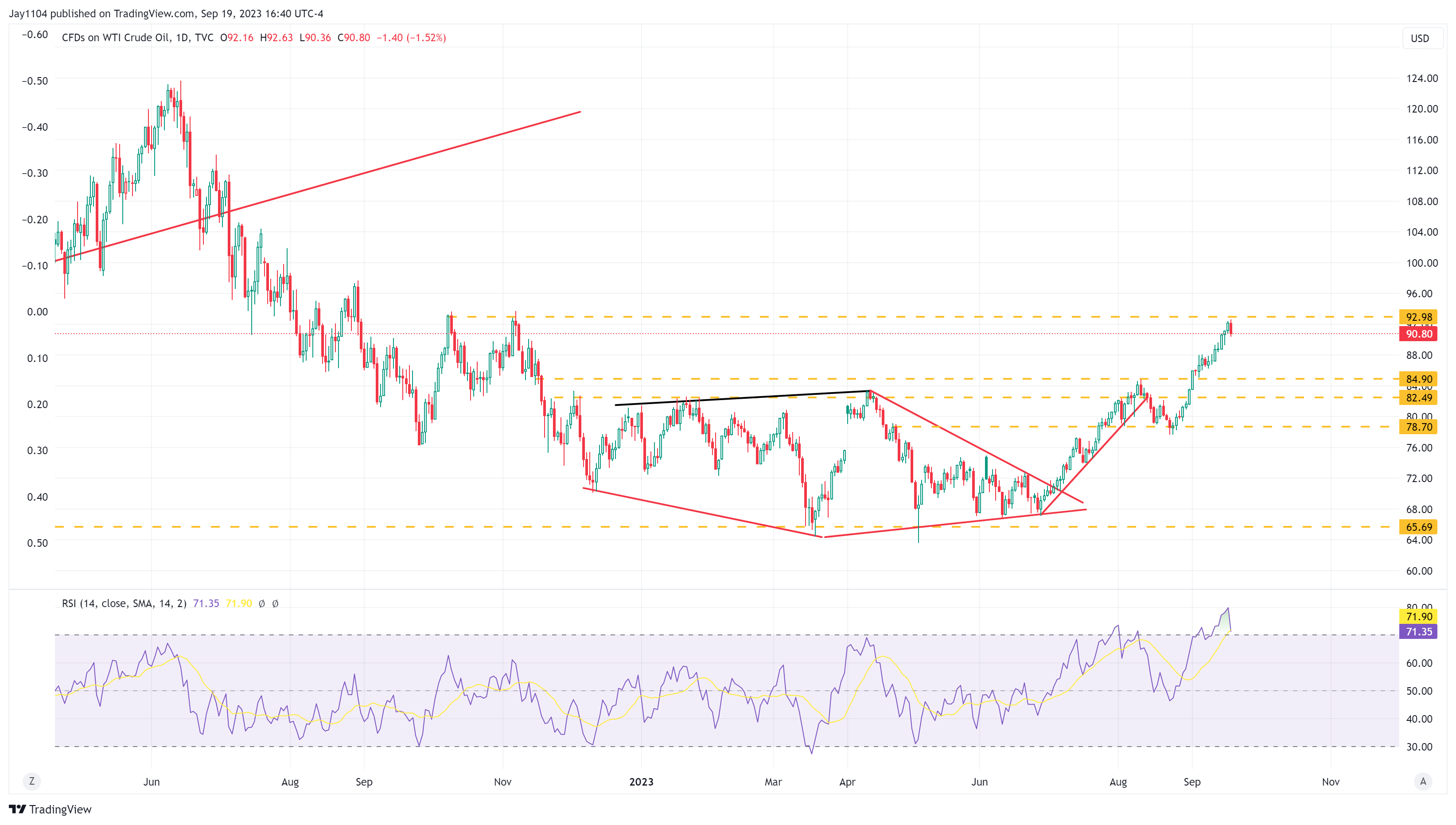

Цены на нефть возьмут передышку

Цены на нефть подскочили до зоны сопротивления между $92 и $93, после чего резко развернулись вниз. В этой зоне находится мощное сопротивление, и рост выше нее может привести к резкому скачку цен в сторону $97. Правда, с учетом сильной динамики последнего времени, будет неудивительным, если цены на нефть выровняются или возьмут паузу на текущих уровнях.

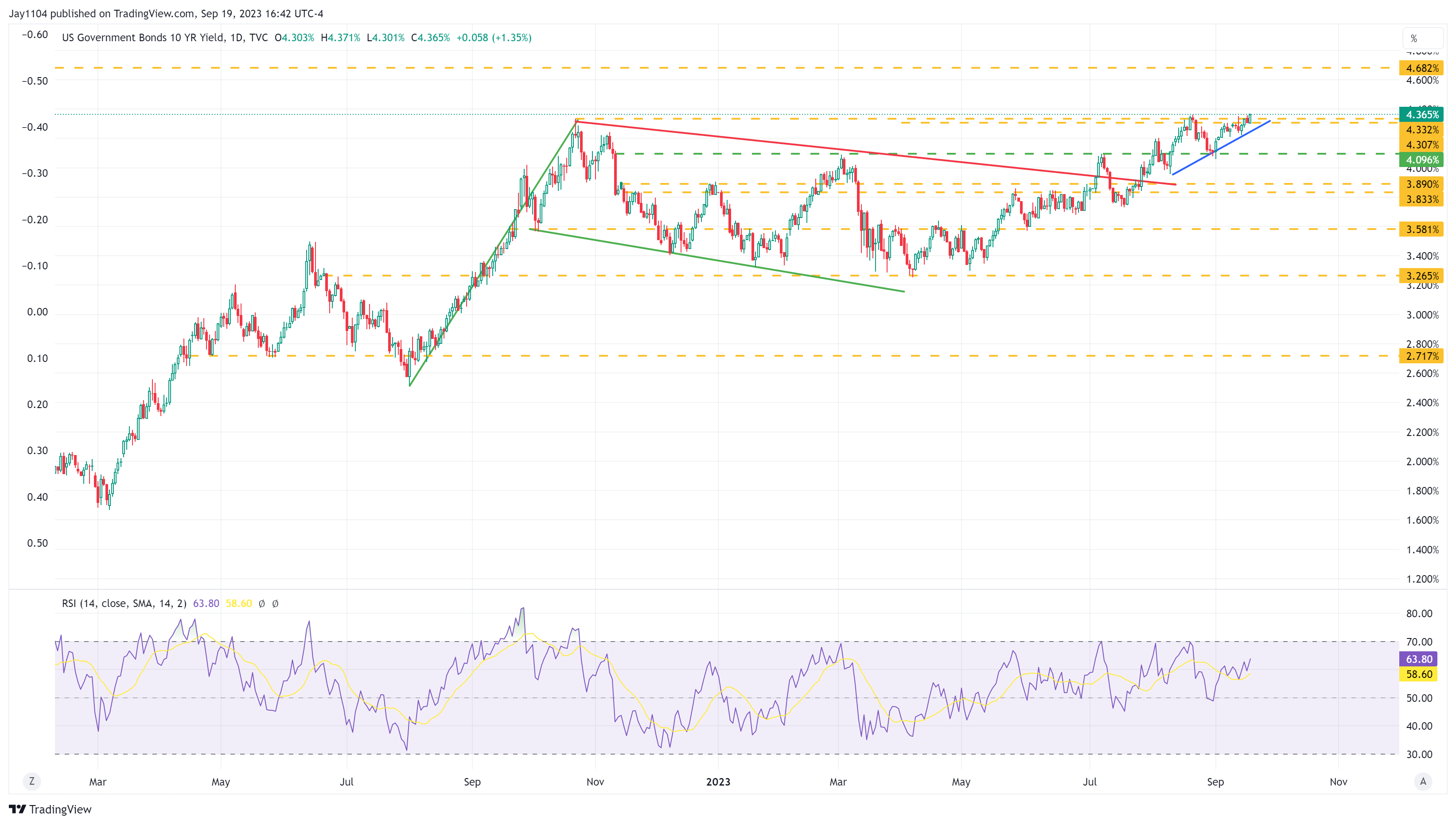

Доходность 10-летних трежерис, возможно, продолжит расти

Доходность 10-летних трежерис накануне пробила уровень сопротивления, закрывшись на максимуме с 2007 года 4,37%. На данном этапе кажется вероятным дальнейший рост, со временем возможно даже до 4,7%, особенно если долговой рынок продолжит считать, что номинальные ставки долго будут удерживаться в районе 4%.

Корпоративные облигации консолидируются. Что дальше?

Между тем, биржевой фонд HYG вот уже несколько месяцев консолидируется, и эта фаза, похоже, подходит к завершению. В последнее время я начал отмечать признаки «медвежьей» активности с опционами по HYG. Если ETF совершит пробой вниз из консолидационного диапазона, кредитные спреды могут увеличиться.

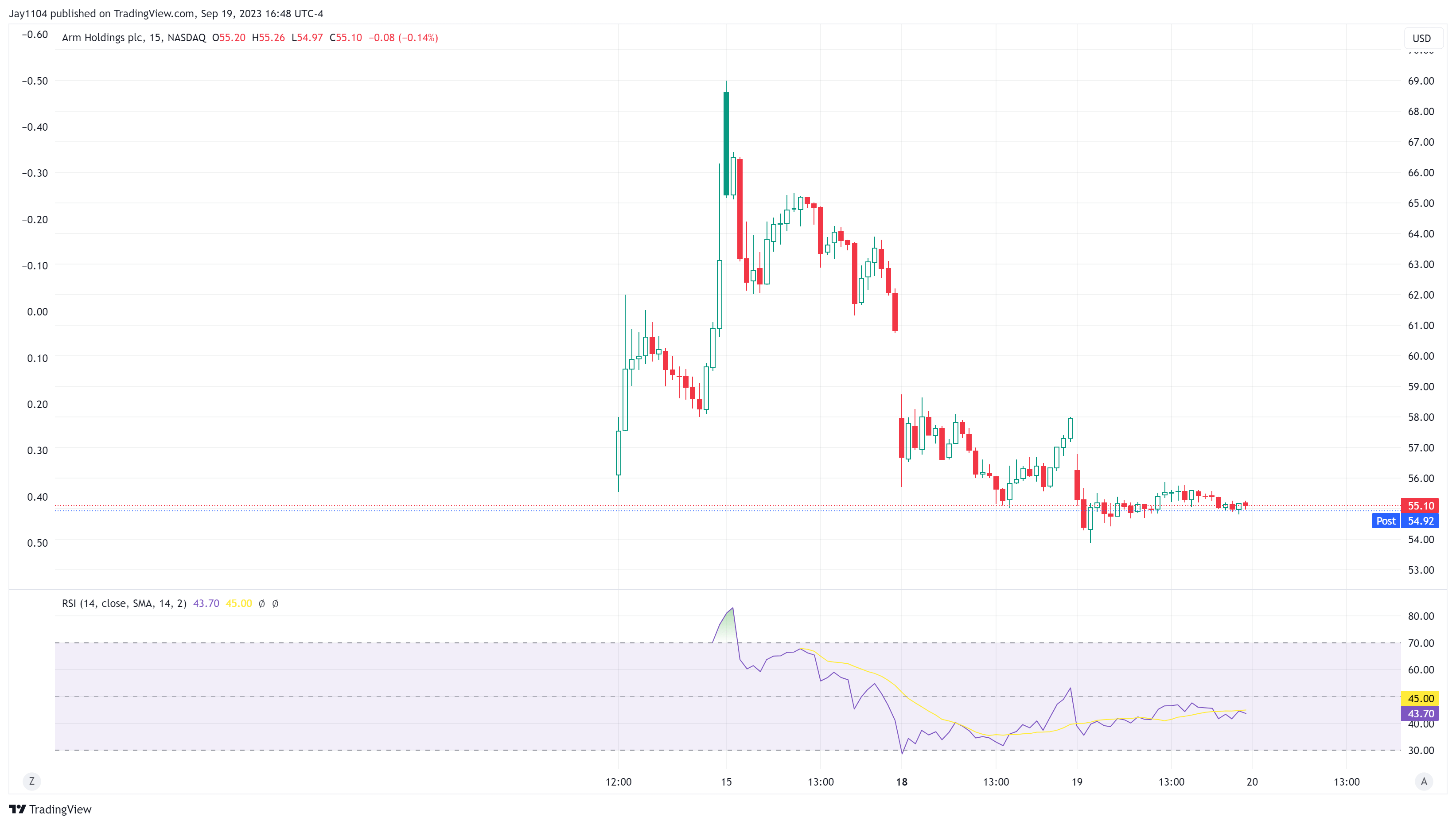

Падение акций Arm Holdings — ключевой индикатор настроений

И наконец, акции Arm Holdings (Nasdaq:ARM), которые при IPO на прошлой неделе были оценены в $51, резко упали за последние несколько дней. Сейчас бумаги торгуются по $55, существенно ниже максимума $69, что может быть важным индикатором настроений.

Пробой ниже цены IPO в $51 будет явным сигналом о том, что компания была переоценена. В этом случае падение акций может продолжиться, если инвесторы, потерявшие деньги на размещении, решат закрыть свои позиции. По этой причине уровень $51 очень важен.

Всю необходимую вам информацию вы можете найти на InvestingPro!