• ФРС в среду не стала повышать процентные ставки, но просигнализировала о дальнейшем ужесточении денежно-кредитной политики в будущем.

• Из-за резкого роста цен на энергоносители и продукты питания ФРС будет труднее добиться снижения инфляции к целевому уровню 2%.

• Поэтому рынку нужно быть готовым к дополнительным повышениям ставок в 2024 году.

• Нужна помощь на рынке? Подписчики InvestingPro получают эксклюзивные идеи и рекомендации, которые помогут им сориентироваться при любых условиях. Подробнее

Федеральная резервная система (ФРС) в эту среду оставила ключевую процентную ставку на прежнем уровне в соответствии со всеобщими ожиданиями и сделала ряд «ястребиных» заявлений. Продолжающаяся борьба центробанка с инфляцией, похоже, завершится еще не скоро.

Руководители FOMC заявили, что по-прежнему ожидают еще одно повышение ставок на 25 базисных пунктов (б.п.) к концу этого года, при котором ставка по федеральным фондам ФРС достигнет диапазона 5,50–5,75%.

Американский центробанк также предупредил о сохранении гораздо более жесткой, чем ожидалось, денежно-кредитной политики на протяжении всего 2024 года.

«Ситуация позволяет нам действовать с осторожностью, оценивая поступающие данные и меняющиеся перспективы и риски», — заявил председатель ФРС Джером Пауэлл на пресс-конференции после публикации заявления с прогнозами.

«Мы готовы в случае необходимости еще сильнее поднять процентные ставки и намереваемся сохранять ограничительную политику до тех пор, пока у нас не будет уверенности в том, что инфляция устойчиво движется в сторону нашей цели», — добавил он.

Однако неожиданно начали появляться новые тревожные сигналы об инфляции на фоне безудержного ралли цен на энергоносители и продукты питания. Длительный рост цен на топливо и продовольствие может нивелировать прогресс, достигнутый в борьбе с инфляцией, и вынудить ФРС продолжить повышать ставки дольше, чем сейчас ожидается.

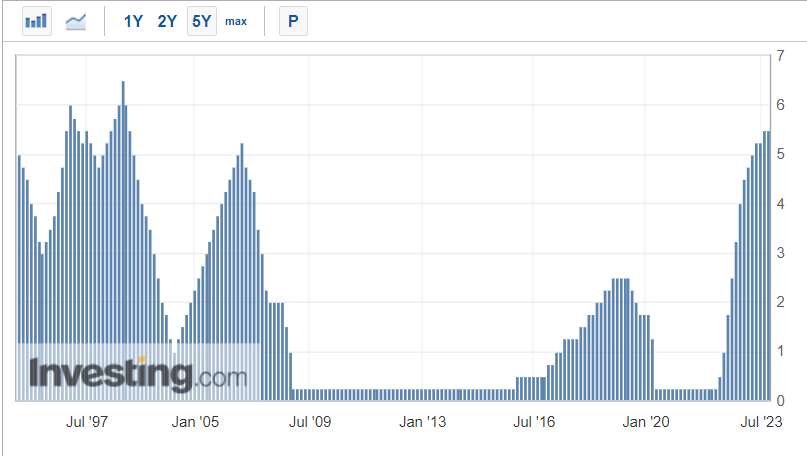

1. Цены на нефть снова растут в сторону $100

Недавний скачок цен на нефть существенно осложняет для ФРС задачу по возвращению инфляции на целевой уровень 2%.

Ранее на этой неделе цены на нефть американской эталонной марки West Texas Intermediate ненадолго поднялись выше $92 за баррель впервые с ноября 2022 года, вызвав опасения о том, что этот существенный источник инфляционного давления снова в действии.

С конца июня цены на нефть выросли боле чем на 30% на фоне продолжающегося сокращения добычи Саудовской Аравией и Россией, которое оказывает давление на предложение нефти.

Аналитики на Уолл-стрит заговорили о цене $100 в случае сохранения положительного импульса на рынке энергоносителей.

Если цены на нефть продолжат расти и достигнут трехзначных значений, это может стать проблемой, поскольку высокие цены на энергоносители, как правило, приводят к увеличению производственных затрат, повышая стоимость товаров и услуг.

«Рост цен на энергоносителей — это существенный фактор», — признал в среду Пауэлл, добавив, что сохранение высоких цен на энергоносители может сказаться на потребительских расходах.

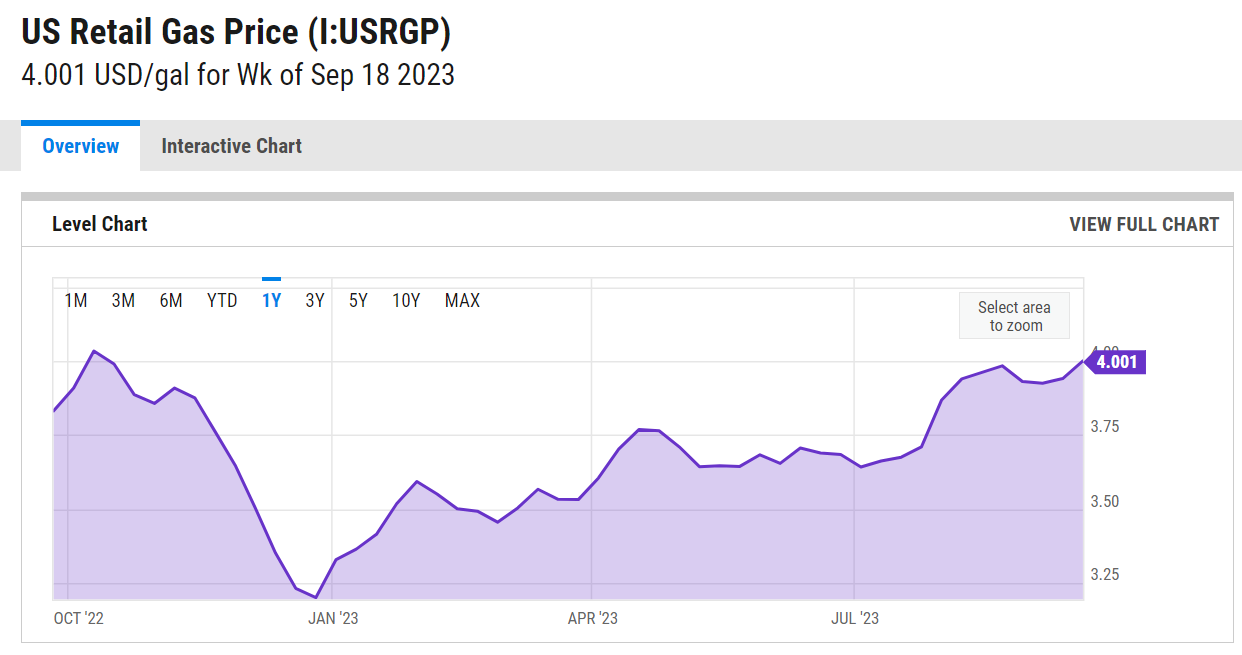

2. Цены на бензин устремились вверх

Внезапно начали расти и цены на автозаправках к ужасу американских потребителей и руководства ФРС.

Цены на бензин за последние два месяца выросли почти на 9%, а в конце лета бензин дорожает не часто. Это привело к усилению ожиданий ускорения общей инфляции в ближайшие месяцы.

Средняя цена галлона неэтилированного бензина в США выросла в среду до 11-месячного максимума $4,00, что, согласно AAA, соответствует сезонному рекорду на 12-месячной скользящей основе.

В Калифорнии только за последний месяц бензин подорожал более чем на 10%, при этом средняя цена достигла $5,79 — максимального уровня с октября 2022 года.

Цены не бензин обычно не повышаются в это время года, поскольку завершение летнего сезона вождения в США, как правило, приводит к ослаблению спроса.

До некоторой степени этот тревожный тренд теперь зависит от матушки-природы с учетом предстоящего сезона ураганов. Как предупреждают аналитики, в случае сильного урагана, от которого пострадает побережье Мексиканского залива, цены на бензин в стране могут вырасти до $4,50 или даже $4,75 за галлон.

3. Цены на продовольственные сырьевые товары тоже повышаются

Стремительно растут в последние недели не только цены на нефть и другие энергоносители.

Так, параболлическое ралли недавно показали фьючерсы на апельсиновый сок, добравшиеся до чрезвычайно высоких уровней на фоне неблагоприятных погодных условий во Флориде и заболевания плантаций, из-за которых урожай становится непригодным для потребления. За последние три месяца цены на апельсиновый сок поднялись на 22%.

В числе лидеров среди активов сейчас также оказались фьючерсы на живой скот и скот на откорме, которые на этой неделе достигли рекордных максимумов на фоне опасений о сохранении напряженной ситуации с предложением вплоть до следующего года. Так что следует ожидать роста цен на говядину в американских супермаркетах.

Склонность к росту также демонстрируют цены на другие сельскохозяйственные продукты, включая кофе, сахар, какао, рис и свинину, что тоже свидетельствует об ускорении продовольственной инфляции.

Биржевой фонд DB Commodity Index Tracking Fund (NYSE:DBC), один из основных ETF сырьевого сектора, вырос с 1 июня на 14,3%, достигнув максимумов с декабря 2022 года. Индекс S&P 500 за этот же период повысился на 5,2%.

Что касается погодных условий, государственная метеорологическая служба США сообщила на прошлой неделе о существовании более чем 95%-ной вероятности того, что эффект Эль-Ниньо будет сохраняться вплоть до марта 2024 года, вызывая экстремальные погодные условия, из-за которых могут происходить перебои в глобальных поставках продовольствия.

Ключевой вывод

Рост цен на нефть и продовольствие, на который повышение ставок ФРС почти не влияет, может привести к дальнейшему ускорению инфляции в ближайшие месяцы. Будет неудивительно, если темпы инфляции начнут увеличиваться, и общий ИПЦ в ближайшие месяцы снова поднимется к 5%.

Это, безусловно, вызовет сомнения насчет паузы в повышении ставок ФРС. Таким образом, устойчивая инфляция может побудить председателя ФРС Пауэлла еще сильнее повысить ставки и дольше сохранять их на высоких уровнях.

Всю необходимую вам информацию вы можете найти на InvestingPro!

***

Дисклеймер: На момент написания статьи у меня была открыта длинная позиция по DJIA через фонд SPDR Dow ETF (DIA). У меня также была открыта длинная позиция по биржевым фондам Energy Select Sector SPDR (NYSE:XLE) и Health Care Select Sector SPDR ETF (NYSE:XLV). Кроме того, у меня была открыта короткая позиция по S&P 500, Nasdaq 100 и Russell 2000 через биржевые фонды ProShares Short S&P500 (NYSE:SH), ProShares Short QQQ (NYSE:PSQ) и ProShares Short Russell2000 (NYSE:RWM).

Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.