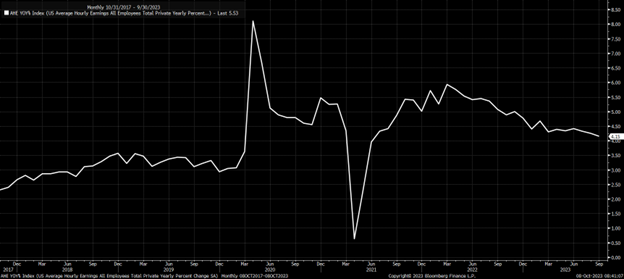

Механические аспекты торговли вышли на передний план в прошлую пятницу после сюрпризов в данных по числу рабочих мест вне сельского хозяйства. Рост занятости почти в два раза превысил прогноз, но уровень безработицы и зарплат, по сути, остались в пределах диапазона последних месяцев.

Так что говорить об ухудшении условий на рынке труда не приходится, а рост занятости замедляется слишком медленно, чтобы позволить инфляции снизится в скором времени к целевому уровню ФРС 2%. Рост занятости должен быть ближе к 3%, но он по-прежнему превышает 4%. Хотя одного только этого отчета будет недостаточно для повышения процентных ставок в ноябре, он все же означает более долгое сохранение высоких ставок.

Судить о том, что́ рынок думает о будущей траектории денежно-кредитной политики ФРС, нужно не по ожиданиям относительно повышения ставок, а по ожиданиям относительно сроков их понижения. До публикации последнего отчета по занятости инвесторы ожидали, что первое понижение ставок произойдет в июне. Теперь же их прогноз сдвинулся на июль.

Доходность казначейских облигаций США подскочила вверх после публикации отчета по занятости, и этот рост, судя по всему, продолжится в ближайшие недели. Доходность 10-летних трежерис выросла почти до 4,9%, доходность 30-летних трежерис — почти до 5,05%. Первоначальный скачок доходности привел к падению фьючерсов на акции, но последовавшая позднее фиксация прибыли на долговом рынке вместе с падением подразумеваемой волатильности подтолкнула акции вверх.

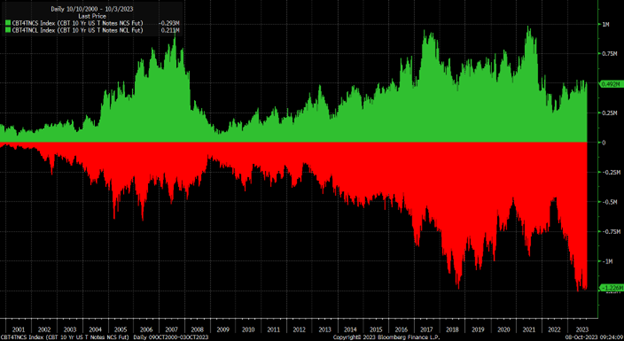

Фьючерсы на 10-летние трежерис

Котировки фьючерсов на 10-летние трежерис резко упали после публикации данных, и на фоне скачка доходности начали также снижаться фьючерсы на S&P 500. Когда цены на трежерис отскочили вверх, вероятно вследствие фиксации прибыли держателями коротких позиций, это помогло восстановиться рынку акций, а в последние два года акции коррелируют с долговым рынком сильнее, чем когда-либо за недавнее время.

Количество коротких позиций по 10-летним трежерис приближается к рекордному уровню, а длинных позиций очень мало. Так что короткие позиции явно преобладают, и фиксация прибыли с утра, вероятно, способствовала снижению доходности с максимумов и подтолкнула вверх цены облигаций.

Однако по ходу дня цены акций и облигаций разошлись, что, по-видимому, было связано с сильным снижением подразумеваемой волатильности после типичного события.

Индекс S&P 500 следовал за ценой трежерис до 12:30 ET, когда началось падение VIX, подтолкнувшее вверх акции. Таким образом, ралли акций было скорее связано с покрытием коротких позиций и фиксацией прибыли, а также со снижением волатильности и механическими аспектами торговли, а не со мнением о том, что мы отыскали верный путь к «безупречной мягкой посадке». Не исключено, что нас действительно ждет «мягкая посадка», но, чем больше устойчивости будет проявлять экономика, тем дольше будут сохраняться высокие ставки, и тем выше риск их дальнейшего повышения.

Риск состоит в том, что ставки действительно могут вырасти потому, что спред между 10-летними фьючерсами и номинальными ставками стремительно снижается в сторону минимальных за последние десятилетия уровней, и это — арбитраж, опирающийся, видимо, на короткие позиции. Похоже, что номинальная доходность 10-летних трежерис будет повышаться, пока этот разрыв не будет заполнен.

S&P 500 продемонстрировал ралли

Индекс S&P 500 вырос в пятницу к району сопротивления 4320, где находятся максимумы августа 2022 года. Рынок здесь остановился, что крайне важно, поскольку этот район ранее играл роль как сопротивления, так и поддержки.

Если только в понедельник S&P 500 не откроется с гэпом выше 4320, этот уровень, как мне кажется, устоит, а индекс, вероятно, снизится, утратив большую часть заработанных в пятницу позиций. Это, пожалуй, будет означать повторную проверку на прочность уровня 4200 в течение текущей недели. Если же рынок по той или иной причине откроется с гэпом, то сохраняется еще один гэп на уровне 4400, который, вероятно, станет для индекса следующим ключевым сопротивлением.

NASDAQ 100

Индекс Nasdaq 100 тоже вырос в прошлую пятницу, но остановился у сопротивления на линии восходящего тренда с января. Индекс уже не раз проверял на прочность эту линию тренда, но так и не смог ее преодолеть.

Опять же, Nasdaq 100 необходимо открыться в понедельник с гэпом выше этой линии. В противном случае он снизится и проверит на прочность район 14 270. В случае формирования гэпа вероятно ралли примерно до 15 250.

Всю необходимую вам информацию вы можете найти на InvestingPro!