- Вчерашний шокирующий ИПЦ расстроил «быков».

- Данные застали инвесторов врасплох, и S&P 500 показал сильнейшее за последние месяцы падение на фоне вернувшихся на рынки опасений относительно процентных ставок.

- Надежды на смягчение денежно-кредитной политики улетучились. ФРС теперь, вероятно, будет удерживать высокие ставки дольше, чем сейчас ожидает рынок.

- Ищете новые актуальные торговые идеи? Оформите подписку на InvestingPro всего за $9 в месяц и больше никогда не пропускайте «бычьи» рынки, не зная, какие купить акции. Срок действия акции ограничен.

Опубликованный во вторник долгожданный индекс потребительских цен (ИПЦ) расстроил «быков».

Потребительские цены резко выросли в начале года на фоне сильного увеличения стоимости аренды, продуктов питания и услуг здравоохранения. Эти данные показали, что Федеральная резервная система (ФРС) вряд ли в скором времени приступит к снижению процентных ставок.

Согласно разработанному Investing.com инструменту мониторинга ключевой ставки ФРС, вероятность снижения ставок в марте на 25 базисных пунктов теперь оценивается инвесторами всего в 5%, в мае — примерно в 30% по сравнению с более 90% всего несколько недель назад.

Что касается июня, инвесторы на 75% уверены в том, что к концу июньского заседания ставки будут понижены.

Шокирующе высокий ИПЦ

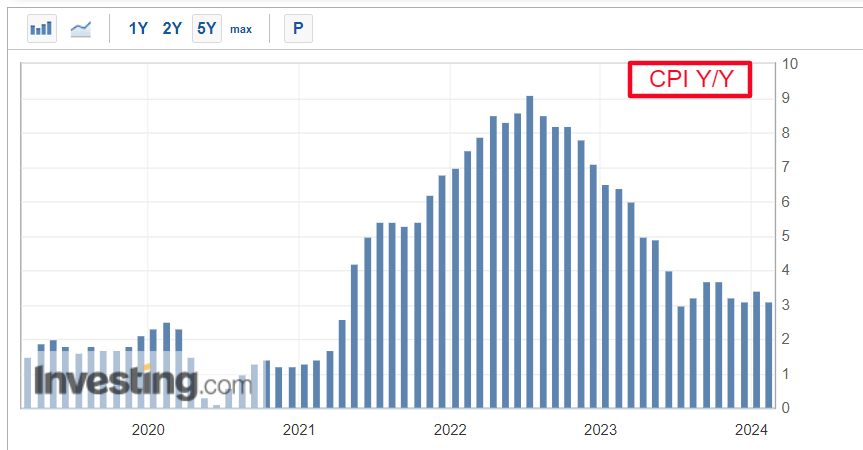

Месячный общий индекс потребительских цен (ИПЦ) в США в прошлом месяце составил 0,3% по сравнению с 0,2% в декабре. Годовой общий ИПЦ составил 3,1%.

В декабре годовая инфляция составила 3,4%. Опрошенные Investing.com экономисты прогнозировали месячную инфляцию на уровне 0,2%, годовую — на уровне 2,9%.

Как можно видеть на приведенном ниже графике, темпы инфляции в США значительно замедлились с лета 2022 года, когда ИПЦ достиг пика на 40-летнем максимуме 9,1%.

Годовой ИПЦ

Источник: Investing.com

Несмотря на общий нисходящий тренд, темпы инфляции по-прежнему сильно превышают целевой уровень ФРС 2%.

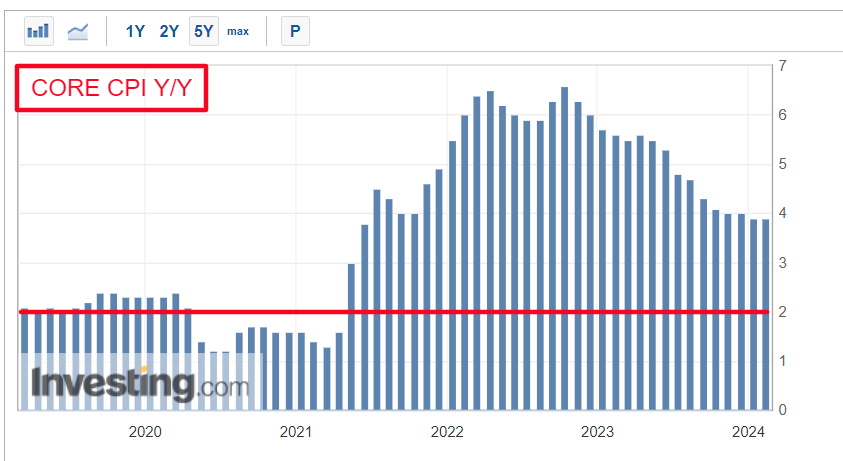

Без учета волатильных цен на продукты питания и энергоносители месячный базовый ИПЦ в январе составил 0,4% по сравнению с 0,3% в предыдущем месяце. Годовой базовый ИПЦ, как и в декабре, составил 3,9%.

Годовой базовый ИПЦ США

Источник: Investing.com

Прогнозы составляли 0,3% и 3,7% соответственно.

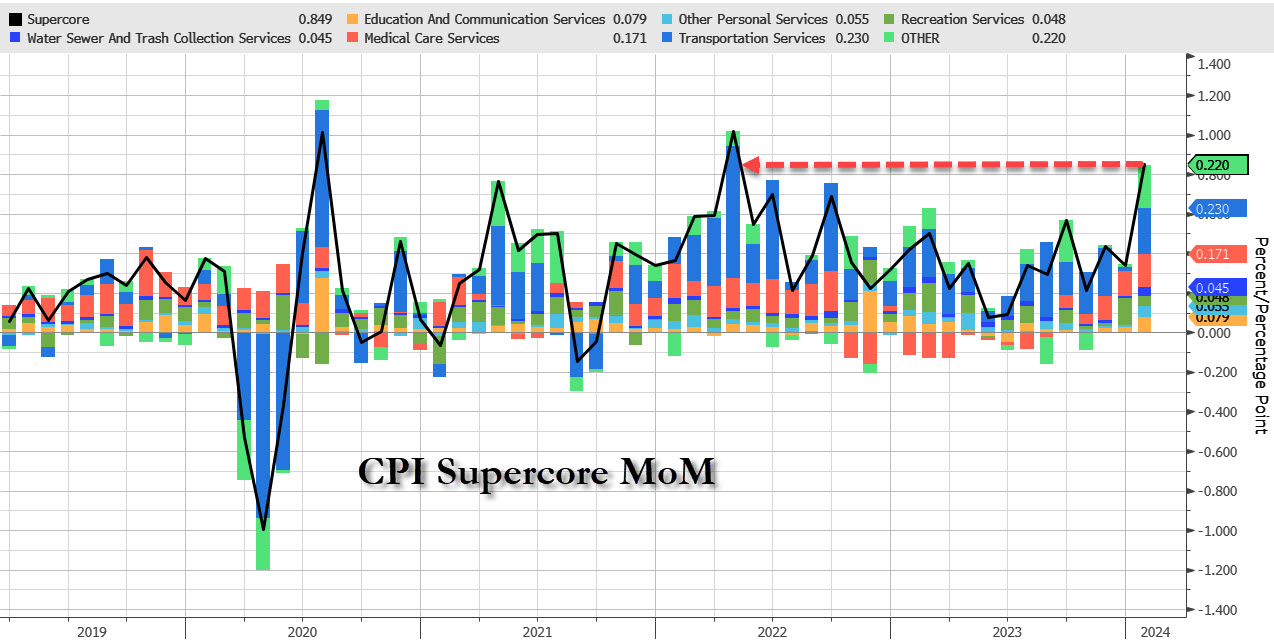

Что особенно тревожно, так называемая «супербазовая инфляция», отслеживающая стоимость услуг без учета жилищного компонента и стоимости элекроэнергии, составила в месячном выражении 0,8% — это максимальный уровень с апреля 2022 года.

«Супербазовый» ИПЦ

Источник: ZeroHedge

Руководители ФРС пристально следят за «супербазовым» показателем. По их мнению, он точнее позволяет судить о будущем направлении инфляции.

Ключевой вывод

Судя по этим данным, борьба ФРС с инфляцией еще далека от завершения, и, прежде чем центробанк сможет со спокойной душой понизить ставки, должны улучшиться базовые показатели инфляции.

Более того, дополнительное ускорение потребительских цен может снова вызвать разговоры о том, что FOMC может и вовсе еще раз повысить ставки после того, как цикл ужесточения денежно-кредитной политики был приостановлен в прошлом году.

С июля 2023 года ключевая ставка ФРС остается в диапазоне 5,25–5,50%.

Таким образом, американский центробанк, вероятно, будет удерживать высокие ставки дольше, чем ожидает рынок, поскольку инфляция остается высокой, а экономика продолжает расти уверенными темпами на фоне устойчивости рынка труда и потребительских расходов.

Что делать

Инвесторам нужно быть готовыми к новому периоду турбулентности в ближайшие недели. Основания ралли начала года будут становиться все более шаткими, и будет увеличиваться риск краткосрочной коррекции акций.

Если оглянуться назад и посмотреть на четвертый квартал и недавний рост рынка акций, то он во многом подогревался надеждами и спекуляциями о скором снижении ставок ФРС, но сейчас от этих надежд не осталось и следа.

В связи с этим я провел ребалансировку своего портфеля индивидуальных акций и ETF с учетом преимущественно «медвежьих» рыночных условий, поскольку негативная динамика вторника, по моему мнению, стала поворотным моментом, после которого рынок акций ждет дальнейшее падение.

На момент написания статьи у меня была открыта короткая позиция по S&P 500, Nasdaq 100 и Russell 2000 через биржевые фонды ProShares Short S&P500 (NYSE:SH), ProShares Short QQQ (NYSE:PSQ) и ProShares Short Russell2000 (NYSE:RWM).

В условиях новой неопределенности относительно ставок инвесторам нужно быть готовыми к откату S&P 500 к уровню 4500, что означает падение почти на 9% с текущих уровней.

S&P 500 – дневной таймфрейм

Источник: Investing.com

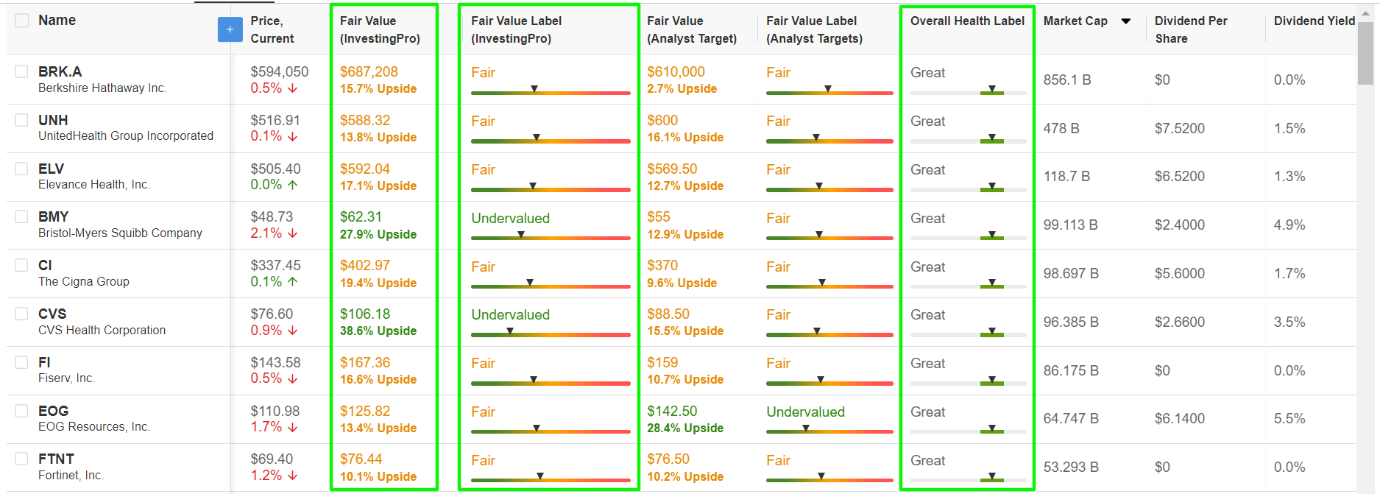

С учетом вышесказанного я воспользовался фильтром акций Investing.com, чтобы выявить недооцененные акции с сильными фундаментальными показателями и пространством для дальнейшего роста согласно моделям Pro.

В мой список, что неудивительно, попали Berkshire Hathaway (NYSE:BRKa), UnitedHealth Group (NYSE:UNH), Elevance Health (NYSE:ELV), Bristol-Myers Squibb (NYSE:BMY), Cigna (NYSE:CI), EOG Resources (NYSE:EOG), Fortinet (NASDAQ:FTNT), Capital One Financial (NYSE:COF), D.R. Horton (BVMF:D1HI34) и Delta Air Lines (NYSE:DAL).

Фильтр акций Pro

Источник: InvestingPro

С помощью фильтра InvestingPro инвесторы могут отфильтровать огромное количество акций по конкретным критериям и параметрам и выявить привлекательно оцененные бумаги с хорошим потенциалом роста.

Инструмент InvestingPro помогает инвесторам принимать взвешенные решения с помощью всестороннего анализа недооцененных акций с потенциалом существенного роста.

Читатели этой статьи получат дополнительную скидку 10% на годовую и двухгодичную подписку по кодам PROTIPS2024 (1 год) и PROTIPS20242 (2 года).

Оформите подписку и больше никогда не пропускайте «бычьи» рынки!

Специальное предложение InvestingPro

Дисклеймер: Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.