Главной темой этой недели будет инфляция — в США выйдут ИПЦ, PPI и данные по ценам на импорт/экспорт. Месячный ИПЦ, как ожидается, составит 0,3% по сравнению с 0,4% в предыдущем месяце, годовой — 3,4% по сравнению с 3,2%. Базовый месячный ИПЦ, согласно прогнозу, составит 0,3% по сравнению с 0,4%, годовой — 3,7% по сравнению с 3,8%.

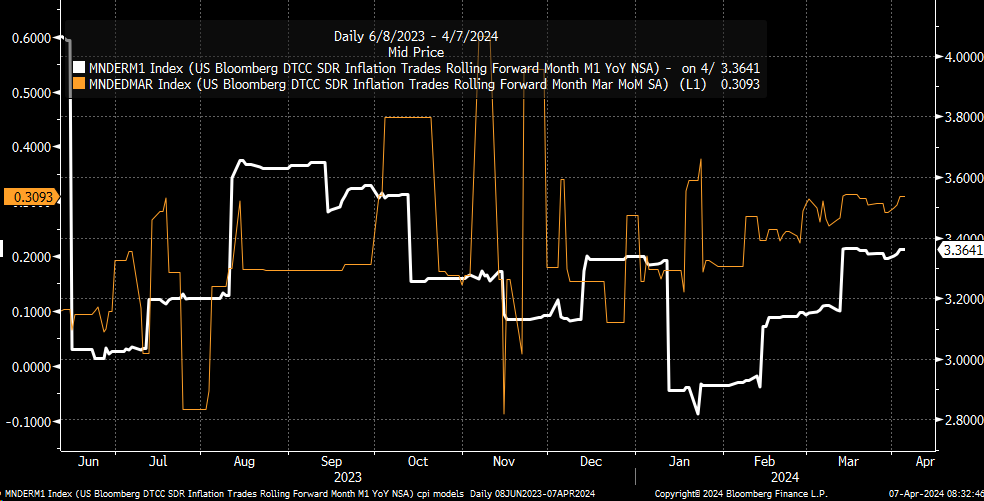

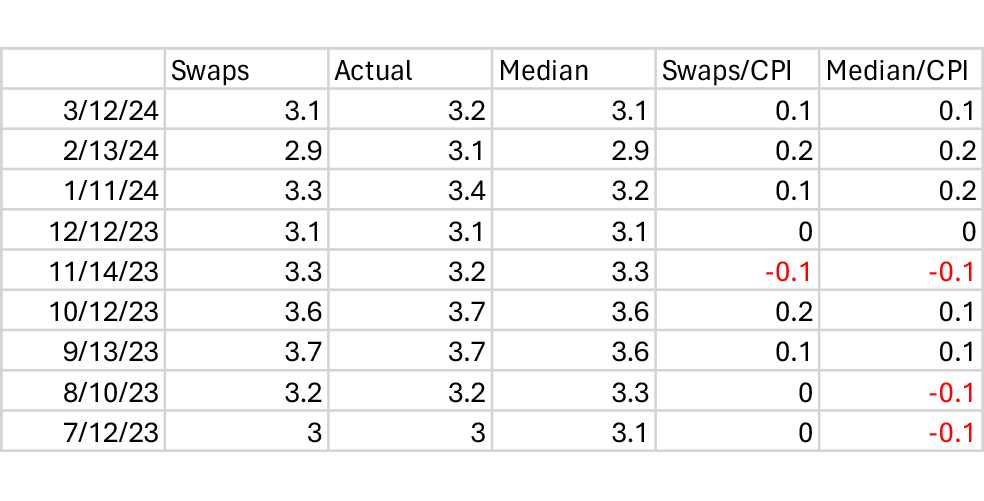

Согласно свопам на ИПЦ, месячный показатель составит 0,3%, а годовой — 3,4%, что совпадает с консенсус-прогнозами.

Уже несколько месяцев ИПЦ остается выше средних прогнозов аналитиков и свопов. За период с июля ИПЦ был ниже, чем указывали свопы, всего один раз — в ноябре.

Так что еще один высокий показатель станет плохой новостью для рынка и приведет к повышению доходности трежерис по всей кривой. На прошлой неделе, после публикации сильных данных по числу рабочих мест вне сельского хозяйства, доходность 2-летних трежерис завершила неделю на отметке 4,75%, а доходность 10-летних трежерис достигла 4,4%.

Так что еще один высокий показатель станет плохой новостью для рынка и приведет к повышению доходности трежерис по всей кривой. На прошлой неделе, после публикации сильных данных по числу рабочих мест вне сельского хозяйства, доходность 2-летних трежерис завершила неделю на отметке 4,75%, а доходность 10-летних трежерис достигла 4,4%.

На графике доходности 2-летних трежерис, похоже, завершилось формирование долгосрочного паттерна «чашка с ручкой», и теперь доходность близка к пробою из этой фигуры, при котором она может вырасти примерно до 5,1%. Кого-то может удивить, что доходность 2-летних трежерис может вырасти так высоко, основываясь только на фундаментальных факторах.

Но давайте посмотрим фактам в глаза. С учетом свежих данных по рынку труда, а также вероятности того, что годовые темпы инфляции, судя по свопам на ИПЦ, будут оставаться в районе 3,2% следующие несколько месяцев, будет логично, если рынок теперь будет ждать меньше понижений ставок, что приведет к повышению доходности 2-летних трежерис.

На графике 10-летних трежерис сформировался краткосрочный паттерн «чашка с ручкой», из которого доходность совершила пробой. Она превысила ключевое сопротивление 4,35% и завершила неделю на уровне 4,4%. На данном этапе кажется вероятным, что доходность вырастет примерно до 4,5%, если не выше.

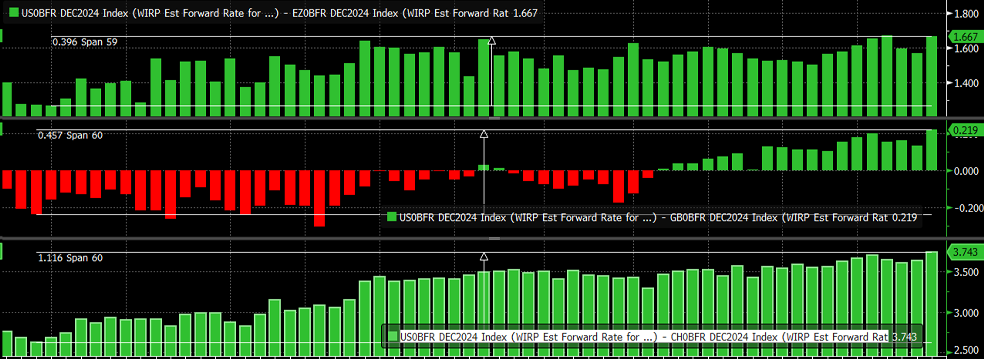

Между тем, спреды между ожиданиями относительно ставок овернайт в США и других странах продолжили увеличиваться, и это увеличение должно способствовать росту доллара в ближайшие недели, особенно если данные укажут на то, что ФРС будет дольше удерживать высокие ставки.

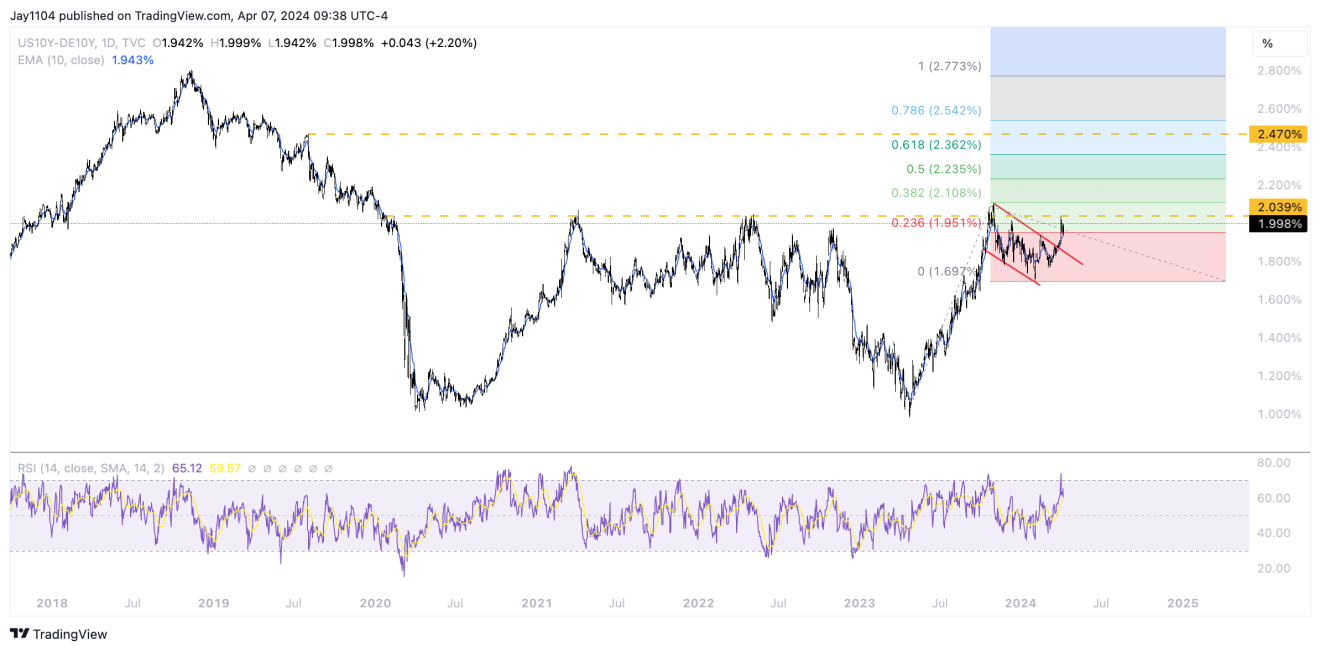

Кроме того, увеличивается спред на длинном конце, например между 10-летними трежерис США и 10-летними гособлигациями Германии, которые, похоже, совершили пробой из «бычьего» флага. Это означает, что доллар, вероятно, продолжит укрепляться по мере дальнейшего увеличения спреда. В районе 2% находится важное сопротивление для этого спреда, и рост выше него может привести к дальнейшему сильному увеличению, возможно до 2,3% или выше.

Увеличение этого спреда должно способствовать росту доллара против евро. Единая валюта может совершить значительный пробой вниз и упасть в сторону паритета по отношению к доллару. Поддержка для евро сейчас находится на 1,07.

Увеличение спредов, вероятно, также приведет к расширению спредов по высокодоходному долгу, и этот процесс уже начался — CDX High Yield Index за прошлую неделю поднялся до 340.

Сочетание более высоких ставок, укрепления доллара и расширения кредитных спредов должно привести к ужесточению финансовых условий и снижению оценок на фондовом рынке. Насколько сильным будет это снижение зависит от степени ужесточения финансовых условий. Судя по текущим макроэкономическим данным, условия должны ужесточиться сильно.

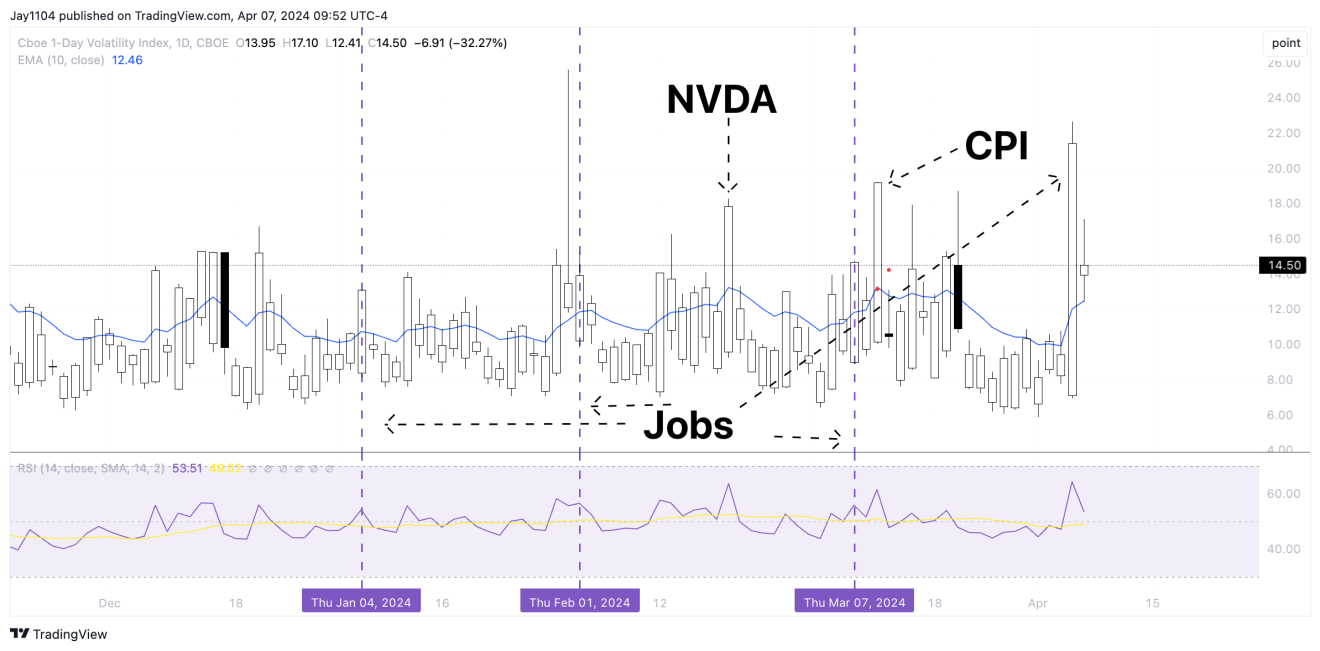

У некоторых могло создаться впечатление, что рынок акций проигнорировал данные по занятости, но не забывайте, о чем я говорил в четверг касательно роста 1-дневной подразумеваемой волатильности и вероятности последующего резкого снижения волатильности. Именно это стояло за пятничным «ралли».

Это было вовсе не ликование по поводу сильной статистики. Рынок вырос исключительно из-за «перезагрузки» волатильности, точно так же, как после публикации индекса потребительских цен 11 марта и результатов Nvidia 21 февраля.

Львиную долю позиций, завоеванных на фоне отчета Nvidia (NASDAQ:NVDA), рынок утратил в последующие дни, а ралли Nasdaq на фоне ИПЦ было и вовсе полностью нивелировано. Примечательно, что Nasdaq в пятницу третий день подряд безуспешно пытался подняться выше 10-дневной экспоненциальной скользящей средней и закрылся ниже нее четвертый день подряд.

Стало ясно, что эта скользящая средняя играет роль сопротивления. На графике Nasdaq, похоже, сформировался паттерн «бриллиант». Если так оно и есть, индекс, как мне кажется, упадет ниже минимума 21 февраля 17 330.

Индекс S&P 500 закрылся непосредственно на 10-дневной экспоненциальной скользящей средней, не сумев ее пробить четвертый день подряд, что говорит о возможной смене тренда. Кроме того, была проломлена важная линия восходящего тренда с октябрьских минимумов.

В конце октября индекс торговался по 4100, когда началось казалось бы необъяснимое ралли, основанное на смягчении финансовых условий и систематических потоках. Я не исключаю, что в следующие несколько месяцев рынок вернется на те уровни с учетом ужесточения финансовых условий, которые будут активировать систематические продажи.

Акции Nvidia на прошлой неделе пытались пробить уровень $850. При пробое этого уровня на графике сформируется паттерн «двойная вершина — медвежье поглощение», и акции тогда, возможно, совершат коррекцию, заполнив гэп на $675.

Хорошей вам недели.