- Сезон публикации корпоративных отчетов за первый квартал, как ожидается, станет следующим большим испытанием для фондового рынка на фоне усиливающихся сомнений насчет понижения процентных ставок ФРС.

- Аналитики прогнозируют рост прибыли на 3,2% г/г и выручки на 3,5% г/г.

- Я воспользовался фильтром акций InvestingPro для отбора качественных компаний, способных продемонстрировать устойчивый рост прибыли и выручки в текущей обстановке.

- Ищете новые актуальные торговые идеи? Оформите подписку на InvestingPro менее чем за $9 в месяц и больше никогда не пропускайте «бычьи» рынки, не зная, какие купить акции. Срок действия акции ограничен.

Сезон публикации квартальных отчетов компаний стартовал сегодня утром с публикации смешанных результатов ведущих банков, в том числе JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC), Citigroup (NYSE:C) и BlackRock (NYSE:BLK).

На следующей неделе отчитывается рад ведущих компаний, а именно Netflix (NASDAQ:NFLX), Bank of America (NYSE:BAC), Goldman Sachs (NYSE:GS), Morgan Stanley (NYSE:MS), Visa (NYSE:V), American Express (NYSE:AXP), UnitedHealth (NYSE:UNH), Procter & Gamble Company (NYSE:PG), Johnson & Johnson (NYSE:JNJ), General Motors (NYSE:GM) и Pepsico (NASDAQ:PEP).

Пик сезона отчетов придется на последнюю неделю апреля, когда свои квартальные результаты должны опубликовать технологические гиганты, в том числе Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL), Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Meta Platforms (NASDAQ:META) (деятельность компании запрещена на территории РФ), Intel (NASDAQ:INTC) и IBM (NYSE:IBM).

Если вы хотите подобрать перспективные компании, которые могут отчитаться о сильных результатах, вам с этим поможет наш инструмент для отбора акций на базе технологий искусственного интеллекта с прогнозным функционалом. Менее чем за $9 в месяц он будет каждый месяц своевременно предлагать вам составленную с использованием ИИ подборку акций к покупке и продаже, обеспечивая вас существенным преимуществом на рынке.

Оформите подписку и придайте импульс своему портфелю!

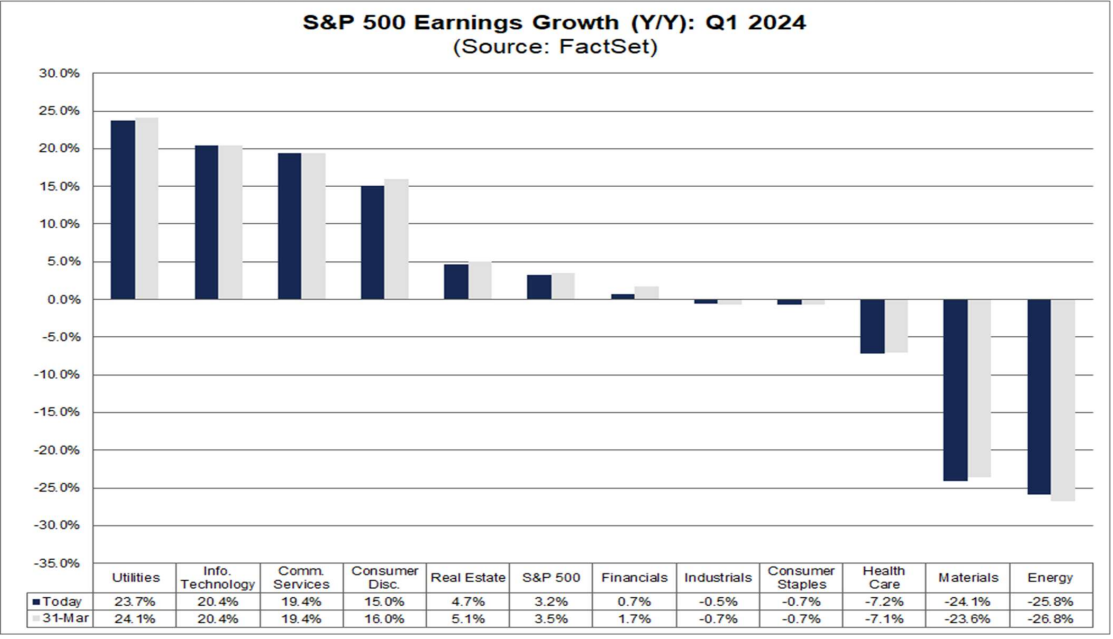

Согласно FactSet, прибыль на акцию S&P 500 выросла в первом квартале на 3,2% по сравнению с сопоставимым кварталом прошлого года (г/г). По состоянию на 1 января прогноз составлял +5,7%.

Источник: FactSet

Как можно видеть на графике выше, среди семи секторов рынка самый сильный рост прибыли в годовом выражении (+23,7%), вероятно, покажет коммунальный сектор (NYSE:XLU). В этот сектор, в числе прочих, входят NextEra Energy (NYSE:NEE), Southern Company (NYSE:SO), Duke Energy (NYSE:DUK), Dominion Energy (NYSE:D) и PG&E Corp.

На втором месте с результатом +20,4%, как предполагается, окажется сектор информационных технологий (NYSE:XLK), в который входят Microsoft, Nvidia (NASDAQ:NVDA), Broadcom (NASDAQ:AVGO), Oracle (NYSE:ORCL), Salesforce (NYSE:CRM), Advanced Micro Devices (NASDAQ:AMD), Super Micro Computer (NASDAQ:SMCI), а также Cisco (NASDAQ:CSCO) и Qualcomm (NASDAQ:QCOM).

Сектор телекоммуникационных услуг (NYSE:XLC), согласно прогнозу, сообщит о росте прибыли на 19,4%, что соответствует третьему месту. К ведущим компаниям этого сектора относятся Alphabet, Meta Platforms, Netflix, Walt Disney (NYSE:DIS) и Verizon (NYSE:VZ).

Сектор дискреционного потребительского спроса (NYSE:XLY), который, пожалуй, отличается наибольшей чувствительностью к экономическим условиям и потребительским расходам, вероятно, окажется на четвертом месте с результатом +15%. Этот сектор включает такие известные компании, как Amazon, Walmart (NYSE:WMT), Home Depot (NYSE:HD), McDonald’s, Nike (NYSE:NKE), Starbucks (NASDAQ:SBUX) и Coca-Cola (NYSE:KO).

Тем временем прибыль компаний нефтегазового сектора (NYSE:XLE), в который входят такие нефтегазовые гиганты, как ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX) и Conoco Phillips (NYSE:COP), согласно прогнозам, сократилась на 25,8% по сравнению с прошлогодним уровнем — это самое сильное падение среди всех секторов.

Сектор материалов, включающий металлургические, горнодобывающие компании, производителей химикатов и стройматериалов, а также компании из отрасли контейнерных перевозок и производителей упаковки, согласно FactSet, сообщит о падении EPS на 24,1%.

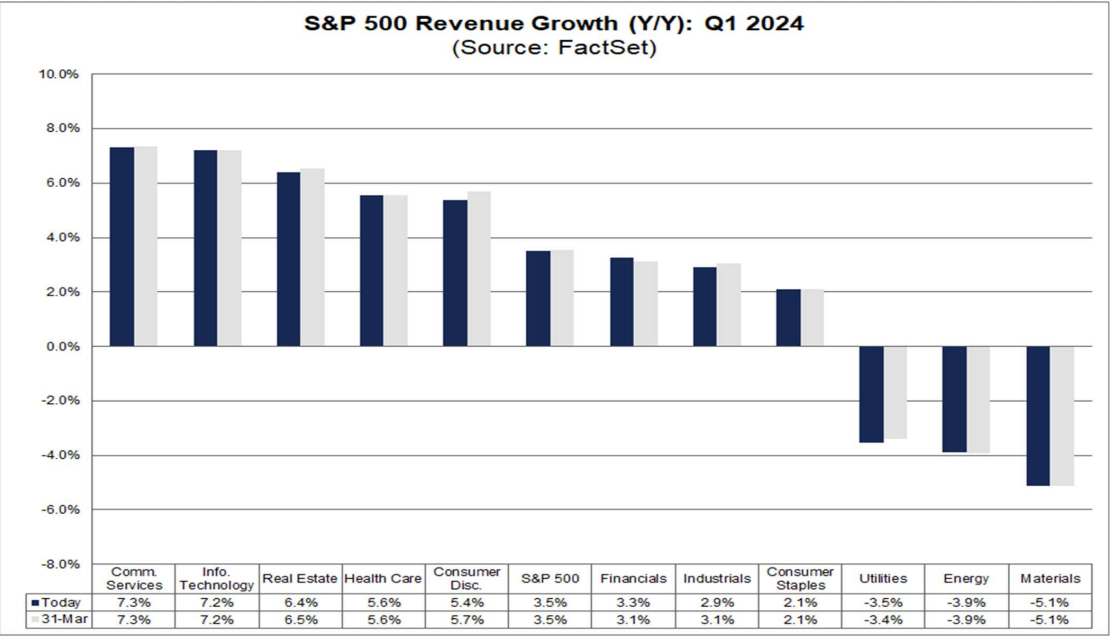

Прогнозы по выручке чуть оптимистичнее: рост продаж, как ожидается, составит +3,5% г/г. Как указывает FactSet, эта цифра ниже средних темпов роста за последние пять лет, составляющих +6,9%.

Источник: FactSet

Об увеличении выручки г/г, как предполагается, сообщат восемь секторов во главе с сектором телекоммуникационных услуг и сектором информационных технологий, в которых ждут роста продаж на 7,3% и 7,2% соответственно.

Три сектора, вероятно, сообщат о снижении выручки. Сильнее всего продажи, как ожидается, упали в секторе материалов (-5,1%) и в нефтегазовом секторе (-3,9%).

Прогнозы

С учетом неопределенных макроэкономических перспектив важнее самих цифр, как обычно, будут прогнозы компаний.

Помимо показателей выручки и прибыли, инвесторы будут внимательно следить за комментариями топ-менеджеров на тему того, как, по их мнению, высокие процентные ставки, повышенная инфляция и растущие цены на сырье будут сказываться на их бизнесе в течение оставшейся части года.

Немалое значение, вероятно, будут также иметь тренды потребительских расходов в США, планы компаний по найму персонала, а также сохраняющиеся проблемы в цепочках поставок.

В технологическом секторе центральной темой, видимо, снова станет искусственный интеллект. Инвесторам любопытно, смогут ли компании трансформировать оптимизм насчет ИИ в увеличение продаж.

Что делать?

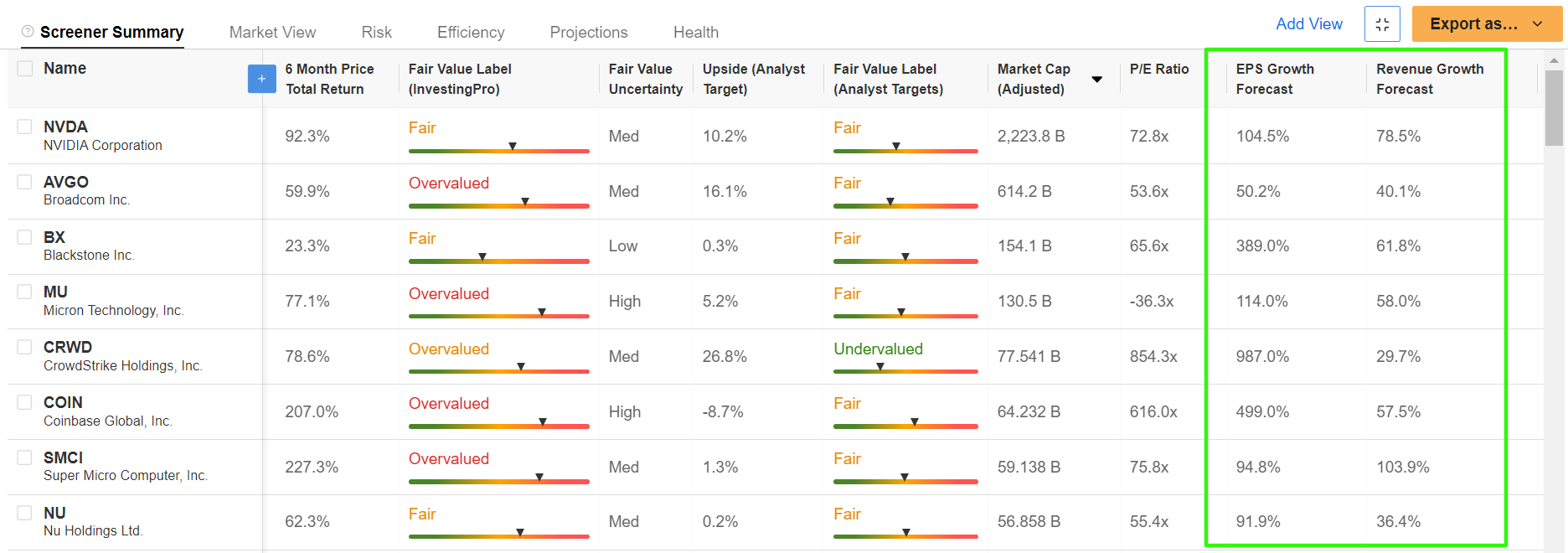

В сложившейся обстановке я воспользовался фильтром акций InvestingPro для отбора компаний, которые, как ожидается, покажут рост прибыли и выручки по крайней мере на 30% г/г по итогам первого квартала.

В общей сложности этим критериям удовлетворяют 13 компаний.

Источник: InvestingPro

Фильтр акций InvestingPro — это мощная система, помогающая инвесторам выявлять дешевые акции с большим потенциалом роста. Используя этот инструмент, инвесторы могут производить поиск среди огромного числа акций по конкретным критериям и параметрам.

В нашем списке особого упоминания заслуживают Nvidia, Broadcom, Blackstone (NYSE:BX), Micron (NASDAQ:MU), CrowdStrike (NASDAQ:CRWD), Coinbase (NASDAQ:COIN), Super Micro Computer, Nu Holdings, Cloudflare (NYSE:NET), Zscaler (NASDAQ:ZS) и DraftKings (NASDAQ:DKNG).

Источник: InvestingPro

С помощью фильтра InvestingPro инвесторы могут отфильтровать огромное количество акций по конкретным критериям и параметрам и выявить привлекательно оцененные бумаги с хорошим потенциалом роста.

Инструмент InvestingPro помогает инвесторам принимать взвешенные решения с помощью всестороннего анализа недооцененных акций с потенциалом существенного роста.

Читатели этой статьи получат дополнительную скидку 10% на годовую и двухгодичную подписку по кодам PROTIPS2024 (1 год) и PROTIPS20242 (2 года).

Оформите подписку и больше никогда не пропускайте «бычьи» рынки!

Дисклеймер: На момент написания статьи я у меня была открыта длинная позиция по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 ETF (SPY (NYSE:SPY)) и Invesco QQQ Trust ETF (QQQ). У меня также была открыта длинная позиция по фонду Technology Select Sector SPDR ETF (NYSE:{{0| XLK}

}).

Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний.

Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.