Торги на рынках акций завершились преимущественно на отрицательной территории: акции 313 компаний S&P 500 финишировали с понижением и лишь 185 компаний — с повышением. И даже не подумаешь, ведь сам индекс по итогам дня вырос на 23 базисных пункта главным образом благодаря Broadcom (NASDAQ:AVGO) и, вы не поверите, Nvidia (NASDAQ:NVDA). Как неожиданно!

Возможно, рано или поздно нам придется переименовать этот индекс в S&P 1 или S&P 2, потому что называть его S&P 500 просто несправедливо. Биржевой фонд равновзвешенного S&P 500 (NYSE:RSP), RSP, по итогам торгов снизился на 28 базисных пунктов, индекс Dow, в расчетную базу которого не входит NVIDIA, опустился на 17 базисных пунктов, а Russell 2000 потерял почти 90 базисных пунктов.

При этом днем ранее Russell 2000 (IWM) открылся с гэпом вверх и подскочил примерно на 3%, но к середине дня весь этот рост испарился, и гэп был заполнен. С технической точки зрения, индекс в тот день достиг 20-дневной скользящей средней, откатился от нее, а вчера закрылся ниже 50-дневной скользящей средней. Это, пожалуй, негативный сигнал, говорящий о вероятности дальнейшего падения. Сила этого падения будет зависеть от того, сможет ли индекс отскочить от поддержки $191, либо же мы имеем дело с формированием двойной вершины.

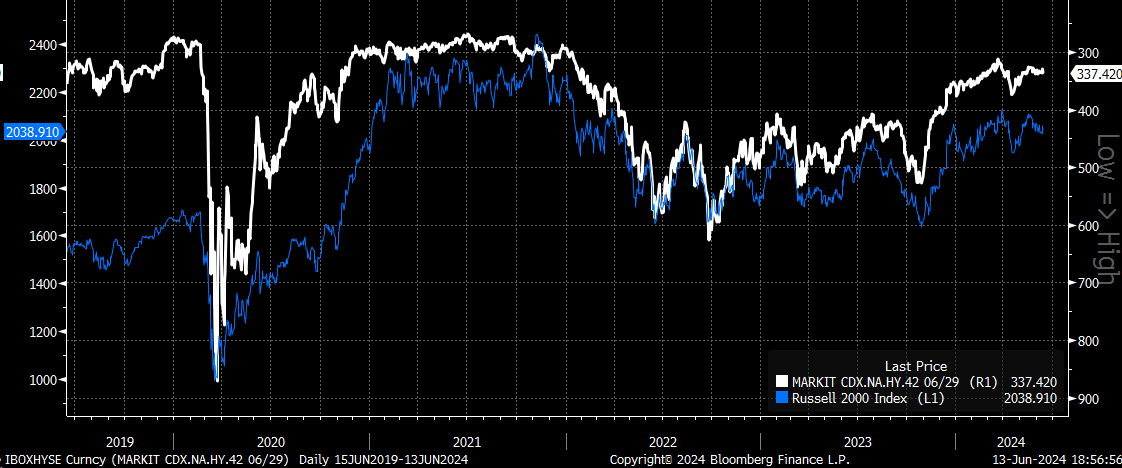

Почему стоит ждать снижения Russell? Как и у большинства других фондовых индексов, у Russell тесная корреляция с кредитными спредами. Индекс CDX High Yield Spread Index повысился примерно на 8 пунктов. Этого оказалось достаточно для того, чтобы акции компаний малой капитализации попали под давление.

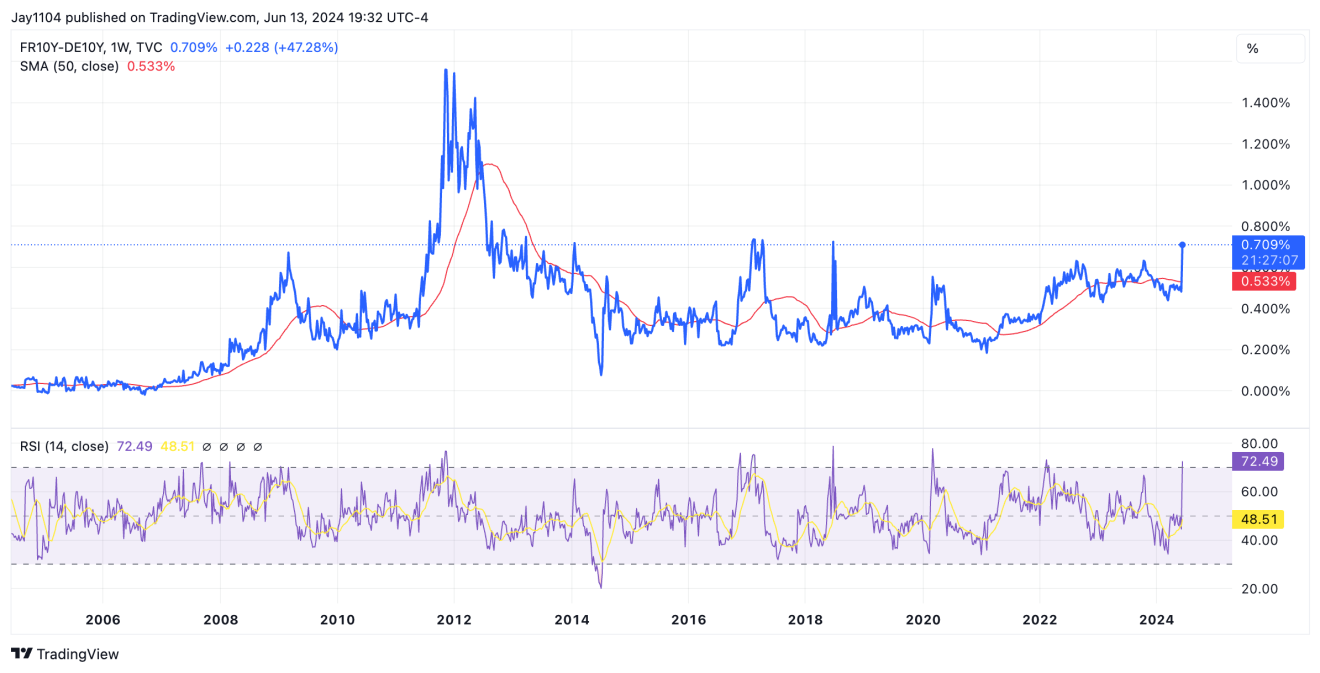

Однако кредитные спреды сейчас увеличиваются, например в Европе. Так, спред доходности 10-летних гособлигаций Франции и Германии достиг максимального уровня с 2017 года на фоне новостей о досрочных выборах во Франции. Спред сейчас составляет 70 базисных пунктов. Это не так много, но все же соответствует верхней части диапазона, хоть и существенно ниже уровней времен европейского долгового кризиса.

Вчера также немного увеличился спред доходности 10-летних гособлигаций Италии и Германии, но не так стильно. Этот спред остается низким. Все эти спреды, как правило, изменяются согласованно, так что при дальнейшем увеличении спредов в Европе вырастут и спреды и в США.

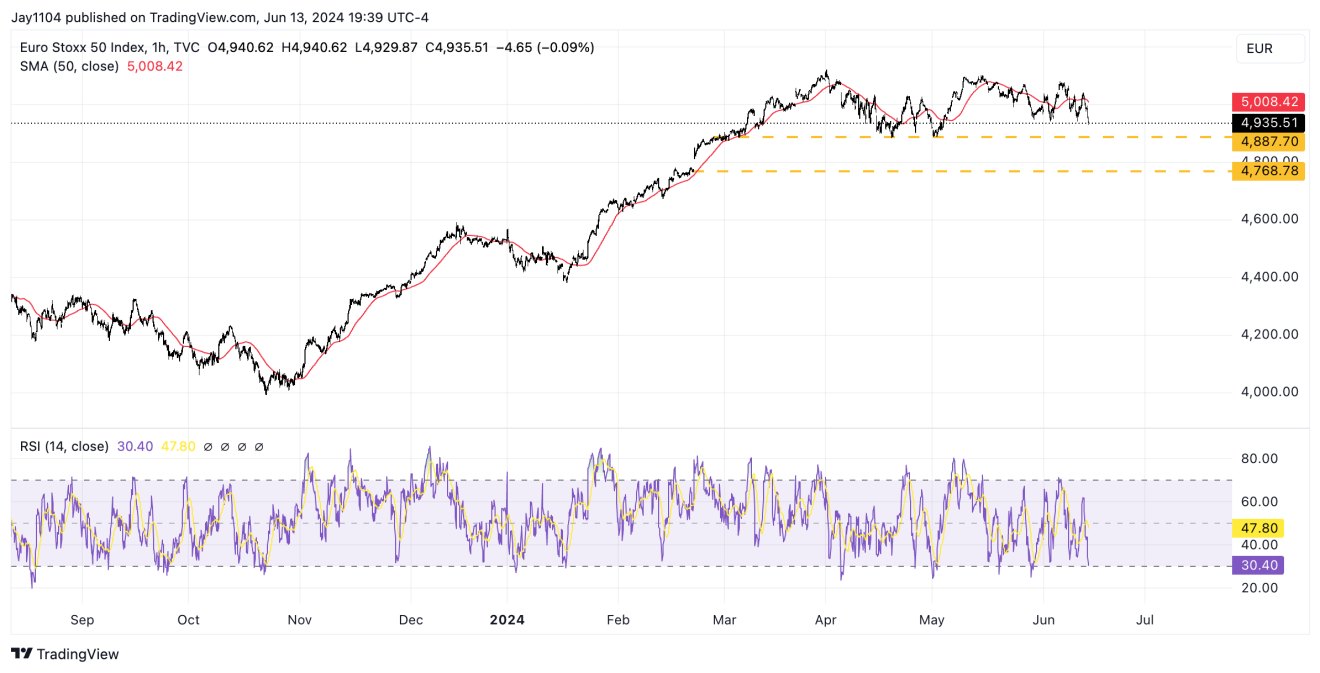

Индекс Euro Stoxx 50 вчера упал примерно на 2%. На его графике складывается довольно интересная картина, во многом как и на графиках Dow и Russell. Пробой поддержки 4885 был бы явно нежелателен. Вдобавок к этому, около 4768 есть гэп.

Сейчас все это имеет значение, поскольку ралли рынков акций было целиком и полностью основано на чрезмерном риске. Именно это происходит, когда акции растут исключительно за счет увеличения мультипликаторов, а прибыль за календарный год изменяется в боковом тренде больше 18 месяцев. Это справедливо для оценок прибыли за 2024 год.

Индекс S&P 500 сейчас торгуется с мультипликатором 22,5 к прогнозируемой на 2024 год прибыли и с мультипликатором примерно 20 к прогнозной прибыли за 2025 год. В обоих случаях это невероятно высокая оценка, особенно с учетом того, что доходность 10-летних трежерис сейчас составляет около 4,25–4,50%. В целом я всегда думал, что форвардный мультипликатор 17 — это дорого. При таком мультипликаторе с прибылью за 2025 год $270 индекс сейчас бы составлял 4600.

Вчера я также заметил, что акции GE пробили важную поддержку после понижения рейтинга со стороны JPMorgan. Судя по графику, падение может продолжиться, при этом следующий уровень поддержки находится $147.

На сегодня это все.