Нам предстоит спокойная неделя почти без данных и с праздником. Во вторник выйдут данные по розничным продажам, а также пройдет экспирация опционов на VIX. В среду рынки будут закрыты, а в пятницу состоится экспирация квартальных опционов.

С этой точки зрения неделя будет немного странной. После слабых данных, опубликованных за последние две недели, отчет по розничным продажам может приобрести дополнительное значение. Согласно прогнозам, продажи вырастут на 0,3% м/м после того, как месяцем ранее показатель остался неизменным. Для контрольной группы прогнозируется рост на 0,4% по сравнению со снижением на 0,3% в предыдущем месяце.

Не исключено, что, как и данные по занятости, данные по розничным продажам за апрель были слабее из-за того, что Пасха выпала на март, что делает статистику за май еще более важной. Если розничные продажи окажутся лучше ожиданий, это, без сомнения, смягчит беспокойство по поводу замедления экономики. Данные слабее ожиданий только подольют масла в огонь.

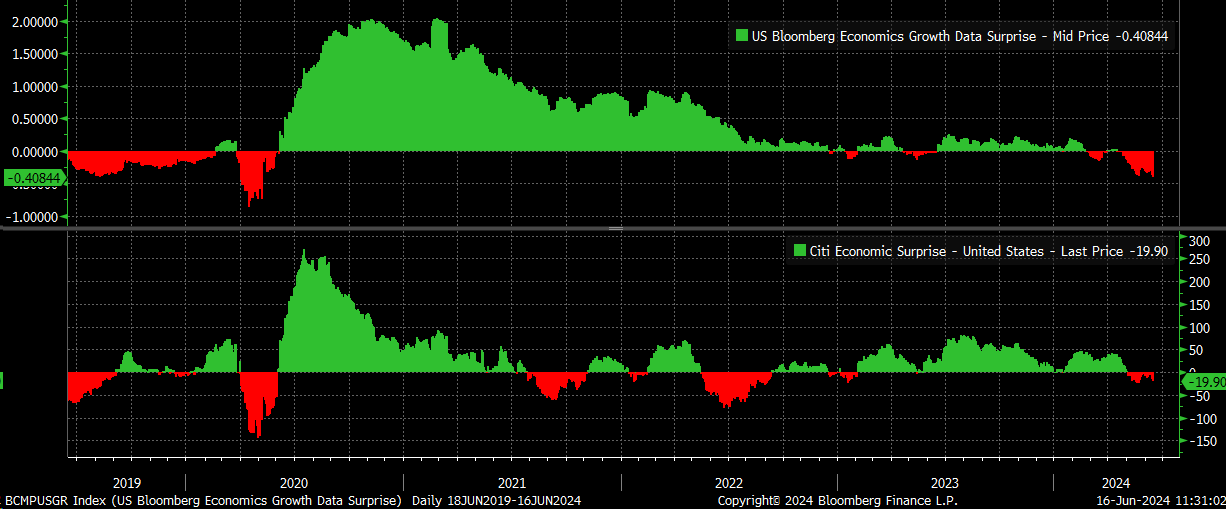

Индексы Citi Economic Surprise Index и Bloomberg Economic Growth Surprise Index за последние недели стали отрицательными, что подкрепляет мнение о заметном ухудшении макростатистики.

Слабый ИПЦ обычно указывает на слабые розничные продажи, поскольку последние приводятся в номинальном выражении. Более того, хоть это и единичный случай, но нулевой ИПЦ лично у меня обычно вызывает серьезное беспокойство, поскольку в прошлом мы наблюдали слабые показатели инфляции или смену инфляционного тренда при рецессиях.

Теперь важно посмотреть, не начнет ли снижаться доходность трежерис и не будут ли увеличиваться спреды по высокодоходным облигациям. Это будет сигналом о том, что рынок начинает закладывать в котировках риски для сценария «мягкой посадки».

Судить пока трудно, поскольку проблемы во Франции вызвали волновой эффект по всей Европе. Спред французских и немецких облигаций увеличивается, провоцируя бегство в американские облигации. В пятницу этот спред увеличился до 76 базисных пунктов — это максимальный уровень с 2017 года и со времен европейского долгового кризиса 2011 года.

Это полностью согласуется с динамикой валютной пары USD/MXN и спредом между 10-летними облигациями Италии и Германии. Об этих факторах мы писали последние несколько недель. Независимо от того, действительно ли ситуация во Франции вызывает опасения о дестабилизации по всей Европе, либо же рынок просто использует это как повод, нежелание рисковать на рынках действительно усиливается. Это проявляется в спредах высокодоходных облигаций по всей Европе и США, и неуязвимым пока остается только взвешенный по рыночной капитализации S&P 500, о чем можно судить по снижению доходности прибыли.

Прежде чем делать выводы о причинах падения доходности в США, нужно сначала посмотреть на мировые рынки. При таком резком падении доходности в Европе снижение ставок в США — это скорее бегство в качество. Это значит, что сейчас как никогда важно следить за спредами, поскольку идея о том, что снижение ставок приводит к росту акций, теперь не работает. Акции будут расти при снижении ставок в случае сужения спредов, но сейчас спреды увеличиваются, и именно по этой причине IWM не растет, а падает.

Биржевой фонд HYG падает, а фонды IEF и TLT растут. Это самый верный сигнал увеличения спредов, из-за которого, вероятно, и падает Russell.

В настоящий момент IWM находится на ключевом уровне $198,75, который с августа 2022 года выступал в роли как поддержки, так и сопротивления. Пробой этого района создаст условия для еще более важного тестирования линии шеи фигуры «двойная вершина» в районе $191,50.

Ухудшение макростатистки и увеличение спредов — это плохо для региональных, да и любых других банков. Поэтому нам стоит внимательно следить за KRE, особенно в случае пробоя поддержки около $46. Это важный уровень, тем более с учетом гэпа примерно на 8–9% ниже текущей цены.

Индекс Stoxx 600 на прошлой неделе пробил важную линию восходящего тренда, а также поддержку 513, при этом по RSI явно фиксируется нисходящий тренд. Следующий район поддержки находится около 502,50, далее — на 495.

Nasdaq 100: возможен ли разворот тренда?

Если на рынке назрел важный разворот, то он, возможно, случится уже скоро. Индекс NASDAQ 100 недавно достиг уровня растяжения 100% с внутридневного минимума октября 2022 года, максимума июля 2023 года и минимума октября 2023 года. Индикаторы вроде уровней Фибоначчи не значат, что рынок непременно развернется вниз. Тем не менее, если, исходя из уровней Фибоначчи, рынок должен развернуться, то именно в этом районе может начаться падение.

С учетом сильной завышенности оценок и слабости остального рынка, а также увеличения кредитных спредов и времени экспирации опционов на VIX и акции, сейчас, похоже, идеальное место и момент для разворота тренда с уровнем 18 000 в качестве первой вероятной цели.

Даже не знаю, многие ли из вас видели недавно этот график UPS, но мне он кажется любопытным, поскольку бумаги находятся на поддержке 2018 года. Пробой этого уровня поддержки может привести к дальнейшему падению акций и заполнению гэпа июля 2020 года, который находится почти на $125.

График Workday (NASDAQ:WDAY) — один из самых печальных графиков, которые мне доводилось видеть за последнее время. Район между $200 и $220 очень важен, поскольку падение ниже $200 расчистит путь к значительно более низким минимумам, возможно вплоть до $170, при этом поддержки почти не будет, даже несмотря на перепроданность RSI.