Участники фондового рынка в целом уже сформировали мнение относительно сентября, который зачастую является худшим месяцем года. И сентябрь 2021 года полностью оправдал свою репутацию.

Однако сейчас акциям предстоит пережить октябрь, который имеет собственную «мифологию», получившую название «эффект октября». И эта аномалия не сулит инвесторам ничего хорошего. Фактически, первым риском станет пятничный отчет по занятости.

Сентябрьский сюрприз

Похоже, что масштабы сентябрьского падения удивили большинство инвесторов и игроков с Уолл-стрит.

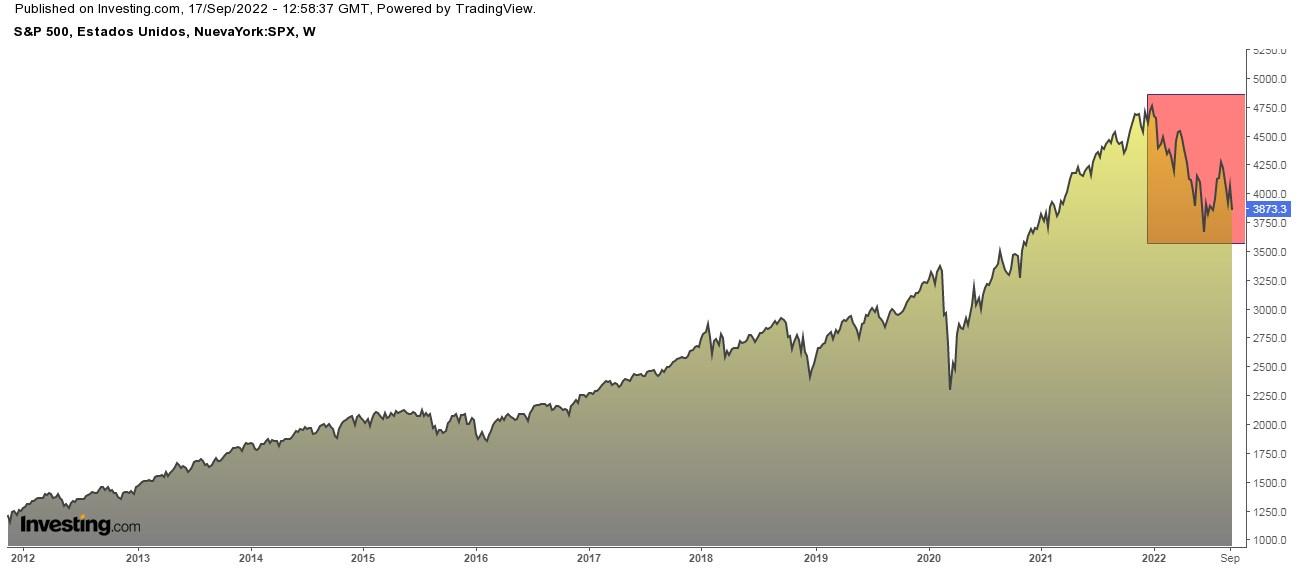

Индекс S&P 500 снизился на 4,8%, Dow Jones Industrial Average скинул 4,3%, а NASDAQ Composite упал на 5,3%.

NDX – пятичасовой таймфрейм

Высокотехнологичный NASDAQ 100, включающий акции ряда самых быстрорастущих компаний, упал на 5,7%. В последний раз столь слабую динамику индекс продемонстрировал в марте 2020 года.

Волатильность оказала давление и на S&P 500; 2 сентября прирост бенчмарка с начала года составлял почти 21%, а уже в конце месяца он снизился до 14,7%. 2 сентября индекс достиг 52-недельного пика и зафиксировал рекордный уровень закрытия, после чего упал.

Тем временем диапазон дневных торгов индекса Dow превышал 500 пунктов в ходе четырех торговых сессий.

Однако ведущие индексы по-прежнему торгуются существенно выше уровней начала года. Прирост S&P 500 составляет 16% (не в последнюю очередь благодаря пятничному ралли). Dow оказался в плюсе на 12,2%, а индекс NASDAQ — на 13%. Тем не менее третий квартал оказался неоднозначным. S&P 500 едва отработал « в ноль»; NASDAQ снизился на 0,4%, а индекс Dow упал на 1,9%.

Слабость не ограничилась фондовым рынком

Биткоин за месяц скинул 7,6%, при этом торги были очень хаотичными. К 6 сентября прирост составлял 11%, а уже 16 сентября цифровая валюта была в минусе на 15,5%. Последующее ралли позволило биткоину частично отыграть потери. В то время как криптовалюта все еще на 65% выше уровней начала января, к концу сентября она упала почти на 26% со своего пика от 16 апреля.

Медь, которую считают одним из самых достоверных индикаторов состояния мировой экономики, за сентябрь скинула 6,5%, в третьем квартале снизившись на 4,7%.

При этом перспективы нормализации денежно-кредитной политики США (включая возможность повышения ключевой ставки уже в следующем году) привели к росту доходности гособлигаций. Доходность 10-летних бумаг в минувший вторник достигла 1,58% и завершила месяц на отметке 1,49%. За сентябрь показатель вырос на 14,2%, но при этом он все еще ниже уровня конца марта в 1,75%.

Слабость американского рынка США перекинулась и на другие регионы. Степень воздействия зависит от уровня интеграции рынков. Индекс S&P Global Broad Market Index, который отражает динамику множества мировых бенчмарков, в сентябре снизился на 4,1%, хотя прирост за квартал составил 0,4%.

Как можно заметить, торги сентября были очень размашистыми. В четверг индекс S&P 500 упал на 52 пункта, прибавив почти 50 пунктов уже в пятницу, что свидетельствует о том, что большую часть сделок совершают «роботы».

Четвертый квартал угрожает новыми потерями?

Повышенная волатильность, наблюдавшаяся на протяжении месяца (особенно в конце сентября) вызвала опасения за дальнейшую судьбу рынков.

Беспокойство вызвано целым рядом причин, включая:

- COVID-19. Дельта-штамм поразил большую часть мира, спровоцировав рост числа госпитализаций в Соединенных Штатах. Общее число летальных исходов в США на прошлой неделе превысило 700 000, и показатель продолжает расти несмотря на уговоры и даже угрозы увольнения сотрудников, которые не будут вакцинированы.

- Проблемы с цепочками поставок. Попробуйте заказать и получить новый холодильник или машину. Поставки компьютерных микросхем и других компонентов, произведенных за пределами Соединенных Штатов, ограниченны, поскольку вирус поразил рабочую силу в Азии и других странах.

- Инфляционное давление. Цены росли весь год на фоне логистических проблем, вызванных пандемией. И чиновники центральных банков и экономисты понимают, что это давление может сохраниться до 2022 года или даже более позднего периода.

- Явное противостояние конгрессменов США практически по всем вопросам и перспективы крайне ожесточенных выборов 2022 и 2024 годов. Кроме того, проблемы, сопровождавшие вывод американских войск из Афганистана, частично подорвал поддержку администрации Байдена.

- Возможность ужесточения денежно-кредитной политики ведущих регуляторов и повышения процентных ставок с целью сдерживания инфляции уже в следующем году.

- Экономическая и политическая неопределенность в отношении Китая. Пекин давит на криптовалюты и принимает жесткие меры в отношении ряда национальных компаний (особенно технологических), делающих акцент на международный рынок. Вы можете проследить реакцию инвесторов на эти события по динамике гонконгского индекса Hang Seng, который снизился на 5,6% в сентябре, скинул 14,8% в третьем квартале и просел на 9,8% за год.

Любой, кто помнит катастрофу октября 1987 года или кризис 2008 года, подтвердит, что октябрь может быть крайне разрушительным. С 1928 года рынок 25 раз понес месячные потери более чем в 7,5%, и восемь из них пришлись на октябрь. Согласно Говарду Сильверблатту из S&P Dow Jones Indexes, половина из этих распродаж пришлась на 1987 и 2008 года.

Скачок нефтяных котировок вывел энергетический сектор в лидеры

Энергетика оказалась единственным сектором S&P 500, который завершил сентябрьские торги в зеленой зоне, прибавив 9,3% благодаря 50-процентному ралли нефти за этот год. Торги четверга американская WTI завершила на отметке $75,03 (после роста на 9,5% за сентябрь).

Семь из десяти сентябрьских лидеров S&P 500 оказались представителями энергетического сектора.

COG – пятичасовой таймфрейм

Наилучшие результаты продемонстрировала Cabot Oil & Gas (NYSE:COG), прибавив 36,9% за месяц, и 33,7% — за год. (Примечание: по состоянию на конец сентября слияние Cabot Corp. (NYSE:CBT) с Cimarex Energy было одобрено акционерами. Предполагается, что сделка будет закрыта в конце четвертого квартала, и новая компания будет называться Coterra Energy).

Кроме того, этот сектор лидирует в индексах S&P 400 и S&P 600. Подобная динамика отражает веру инвесторов в дальнейший рост спроса и цен на нефть.

Согласно статистике Baker-Hughes, число активных буровых установок в США за последние 12 месяцев почти удвоилось. Однако показатель все еще примерно на 75% ниже максимума лета 2008 года.

Вопрос о том, как долго энергетический сектор будет оставаться на первом месте, остается открытым. По данным S&P, за последние три года он просел на 29,4% под давлением упавших нефтяных котировок.

Слабость технологических компаний и поставщиков материалов

За тот же трехлетний период сектор высоких технологий вырос на 98,5%, однако в сентябре он упал на 5,8%.

Но главными аутсайдерами сентября стали поставщики материалов, в том числе металлов и золота. Акции сталелитейной компании (NYSE:NUE) за месяц снизились на 16,2%. (Золото упало на 3,4% в сентябре и на 7,2% за год).

Пострадали и бумаги крупных технологических компаний: Apple (NASDAQ:AAPL) упала на 6,8%; Microsoft (NASDAQ:MSFT — на 6,6%; Amazon (NASDAQ:AMZN) скинула 5,4%; а Intel (NASDAQ:INTC) упала на 1,44%.

FB – пятичасовой таймфрейм

Гигант рынка социальных сетей Facebook (NASDAQ:FB) скинул 10,4%, в результате чего его рыночная капитализация опустилась ниже 1 трлн долларов.

Для инвесторов, которые следили за рынком, это не должно быть полной неожиданностью. Вот уже некоторое время рынок демонстрирует признаки прохождения пика.

Начнем с масштабов ралли фондового рынка от его минимумов марта 2020 года. Скачок оказался просто невероятным: около 120% для NASDAQ; почти 100% для S&P 500; и 88,5% для Dow.

Кроме того, в начале июля индексы относительной силы (RSI) для индексов S&P 500, NASDAQ и NASDAQ 100 превысили отметку 70. Это явный признак перекупленности, и традиционно пересечение уровня в 70 предвещает коррекцию (хотя и не говорит о том, когда она начнется).

Рассмотрим отрыв ведущих индексов от их 52-недельных максимумов. S&P 500, Dow, NASDAQ и NASDAQ 100 завершил месяц более чем на 5% ниже этих пиков. Индекс NASDAQ 100 упал на 6,4% со своего годового максимума от 7 сентября. Пик S&P 500 был пройден пятью днями ранее, а Dow достиг максимума 16 августа.

Что касается индекса компаний с малой капитализацией Russell 2000, то его пик пришелся на 15 марта.

Еще одним фактором, указывающим на настороженность участников рынка, является разница между числом бумаг, обновивших 52-недельный максимум и акций, установивших 52-недельный минимум. Данную статистику предоставляет Barchart.com.

12 марта это число составило 822, при этом 823 акции обновили максимумы и только одна достигла нового минимума. В прошлый четверг показатель составил -58 (77 новых максимумов против 135 минимумов). Показатель постепенно снижался со своего мартовского пика.

Тем не менее прибыль корпоративного сектора за второй квартал в целом превзошла ожидания, и многие аналитики ожидают высокого показателя и за третий квартал. Занятость как минимум остается стабильной; число первичных заявок на пособия по безработице за прошлую неделю оказалось ниже 400 000 (хотя и немного выросло за три последних отчетных периода).

Федеральная резервная система хочет уменьшить свое влияние на рынок капитала, запустив процедуру сворачивания программы выкупа акций в течение последнего квартала текущего года и начав повышать процентные ставки уже в 2022 году. Мысль о перспективах ужесточения политики пугает Уолл-стрит. Как известно, крахам 1987 и 2008 годов предшествовало именно повышение ставок.

Но необходимо также учитывать ряд неизвестных. Удастся ли победить пандемию? Будет ли инфляционное давление, вызванное перебоями в цепочках поставок и скачком цен на сырье (особенно энергоносители и материалы), сдерживать рынки? Геополитические риски как в Соединенных Штатах, так и за рубежом, могут усилить волатильность по мере начала первой полной торговой недели октября.