• Сезон публикации отчетов компаний за третий квартал набирает обороты — свои свежие результаты готовятся опубликовать ведущие мировые корпорации.

• Хотя внимание будет приковано к технологическим гигантам, упоминания также заслуживают несколько компаний, которые, судя по всему, уверенно превысят прогнозы аналитиков.

• Инвесторам стоит подумать о том, чтобы добавить в свой портфель акции Caterpillar, Fortinet, TJX Companies, Salesforce и Workday перед публикацией их квартальных отчетов.

• Ищете другие удачные торговые идеи, которые помогли бы вам пережить текущую волатильность на рынке? Подписчики InvestingPro получают эксклюзивные идеи и рекомендации, которые помогут им сориентироваться в любой ситуации. Подробнее

На этой неделе набирает обороты сезон публикации отчетов компаний за третий квартал — свои свежие финансовые результаты готовятся опубликовать ведущие мировые корпорации.

Хотя основное внимание приковано к технологическим гигантам вроде Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Meta Platforms (NASDAQ:META; деятельность компании запрещена на территории РФ), Amazon (NASDAQ:AMZN) и Apple (NASDAQ:AAPL), не стоит забывать и о других быстрорастущих компаниях, которые, вероятно, отчитаются о сильном росте прибыли и продаж благодаря повышению спроса на свои продукты и услуги.

Инвесторам имеет смысл добавить в свой портфель акции следующих пяти компаний в преддверии публикации их квартальных отчетов в предстоящие дни и недели.

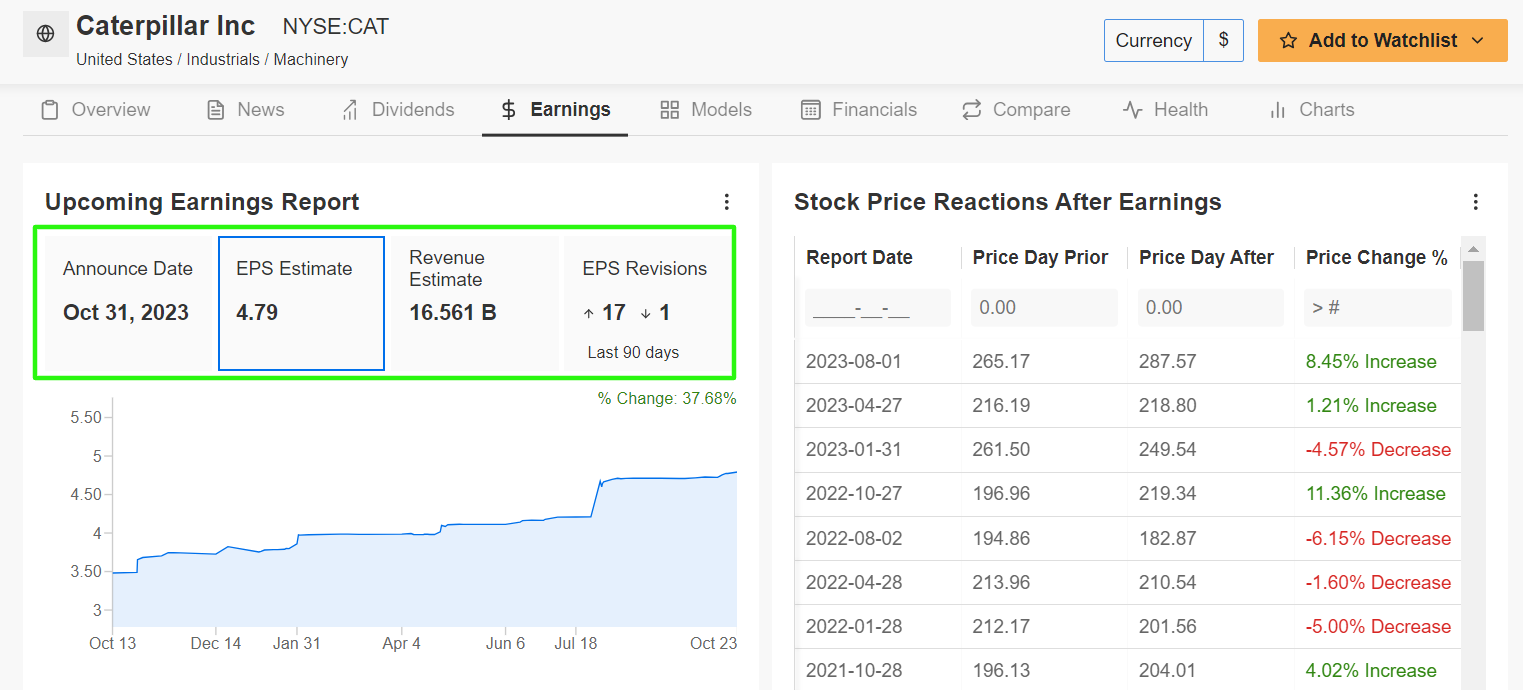

1. Caterpillar

- Дата публикации отчета: вторник, 31 октября

Акции Caterpillar (NYSE:CAT), как мне кажется, заслуживают места в вашем портфеле в текущей обстановке с учетом их привлекательной оценки, обнадеживающих фундаментальных показателей и надежной прибыльной бизнес-модели компании.

Этот промышленный гигант входит в число ведущих производителей строительного, горнодобывающего и энергетического оборудования и считается барометром мировой экономической активности.

Акции Caterpillar, поднявшиеся в начале августа до рекордного максимума $298, за истекший период 2023 года подорожали на 4,2% на фоне оптимизма по поводу устойчивости мировой экономики, а также признаков увеличения расходов на инфраструктуру в США.

От компании, что вполне объяснимо, ждут сильного роста прибыли и выручки за третий квартал. Ее отчет будет опубликован во вторник, 31 октября, в 06:30 по североамериканскому восточному времени (13:30 мск).

Caterpillar помогают благоприятные тренды спроса в отрасли, а именно ожидания высокого спроса на строительную и горнодобывающую технику. Согласно InvestingPro, за последние 90 дней прогнозы по прибыли на акцию этой компании были пересмотрены в сторону повышения 17 раз.

Источник: InvestingPro

Согласно консенсус-прогнозу, Caterpillar сообщит о прибыли в размере $4,79 на акцию, что на 21,3% больше, чем в сопоставимом квартале прошлого года, когда показатель составил $3,95. Выручка, согласно прогнозам, увеличилась на 10,4% по сравнению с сопоставимым кварталом прошлого года (г/г), до $16,56 млрд, в чем нашел отражение высокий спрос на широкий ассортимент техники Caterpillar.

Подтверждение этих прогнозов будет означать, что Caterpillar показала третьи по высоте показатели прибыли и выручки за свою историю, что свидетельствует о силе и устойчивости ее основного бизнеса.

Источник: InvestingPro

Акции Caterpillar, входящие в число 30 компонентов индекса Dow Jones Industrial Average, завершили торги вторника на отметке $249,55. Исходя из текущего уровня, рыночная капитализация этого производителя техники достигает $127,3 млрд.

Согласно InvestingPro, у инвесторов сейчас есть возможность купить акции Caterpillar с дисконтом. Средняя оценка справедливой стоимости для акций составляет $311,32, что подразумевает потенциал роста примерно на 25%.

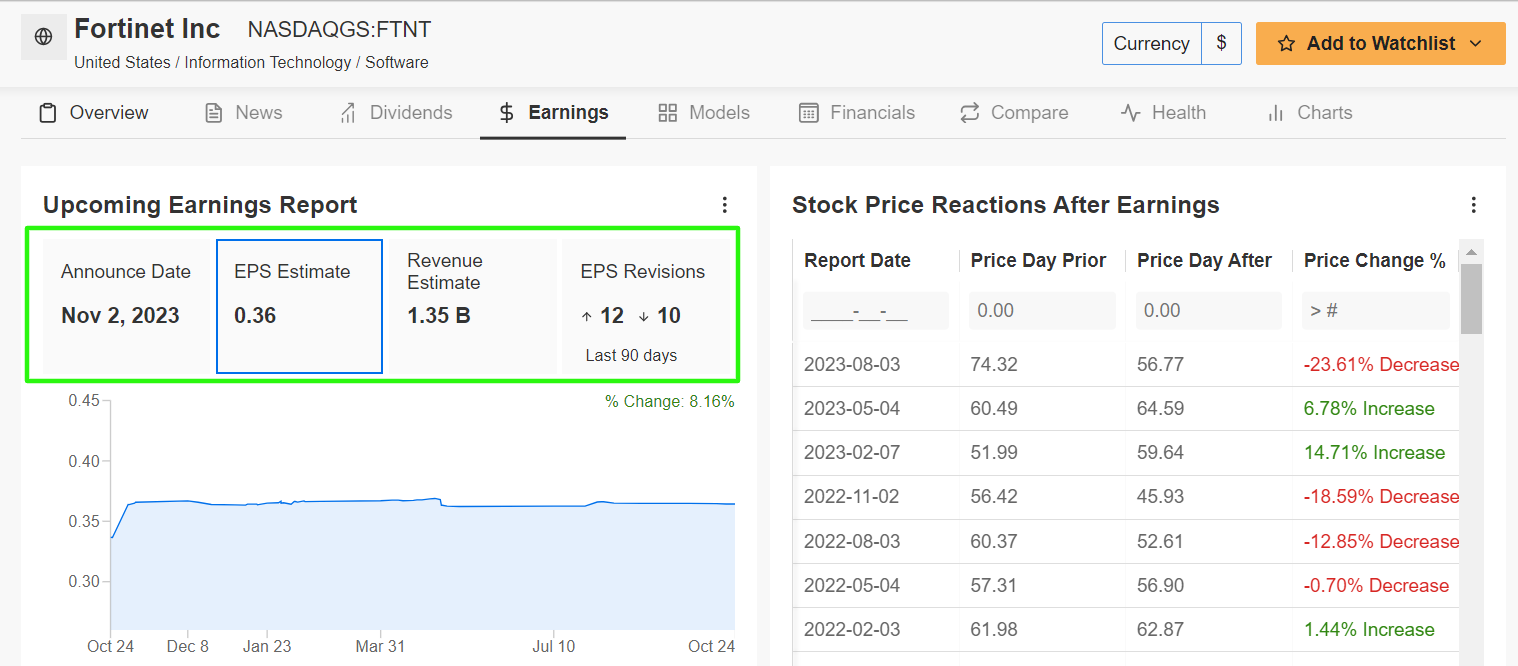

2. Fortinet

- Дата публикации отчета: четверг, 2 ноября

Компания Fortinet (NASDAQ:FTNT), один из лидирующих поставщиков облачных решений в сфере кибербезопасности, прекрасно проводит этот год. Ее акции, вероятно, продолжат расти в цене на фоне увеличения прибыли, а значит, инвесторам стоит подумать об их покупке в преддверии публикации квартального отчета.

Fortinet разрабатывает и продает решения для предотвращения кибератак и обеспечения безопасности оконечных устройств. В складывающейся враждебной геополитической обстановке эта компания должна извлечь выгоду из постоянного увеличения расходов на кибербезопасность.

Данные InvestingPro, что неудивительно, указывают на растущий оптимизм перед публикацией отчета Fortinet за третий квартал в четверг, 2 ноября, в 16:05 по североамериканскому восточному времени (23:05 мск).

За последние 90 дней прогнозы по прибыли были повышены 12 раз. У 25 аналитиков для акций компании присвоен рейтинг «покупать», у 13 — «держать», при этом нет ни одного рейтинга «продавать».

Источник: InvestingPro

Аналитики прогнозируют прибыль на акцию на уровне $0,36, что на 9% выше прошлогоднего показателя $0,33. Прибыль Fortinet превышает прогнозы Уолл-стрит уже 22 квартала подряд начиная с четвертого квартала 2017 года, что подчеркивает устойчивость ее бизнеса.

Выручка, как ожидается, сократилась на 18% г/г до $1,35 миллиарда. Если этот прогноз подтвердится, Fortinet обновит свой рекорд квартальных продаж благодаря высокому спросу на облачные решения для кибербезопасности со стороны крупных компаний.

Источник: InvestingPro

Акции Fortinet накануне финишировали на отметке $57,54; рыночная капитализация компании достигает $45,2 млрд. С начала текущего года бумаги выросли на 17,7%, немного опередив биржевой фонд Global X Cybersecurity ETF (NASDAQ:BUG), который прибавил 14,2%.

Акции Fortinet выглядят недооцененными перед публикацией квартального отчета согласно моделям оценки InvestingPro: их средняя справедливая стоимость составляет $69,40, что означает потенциал роста на 20,6% с текущего уровня.

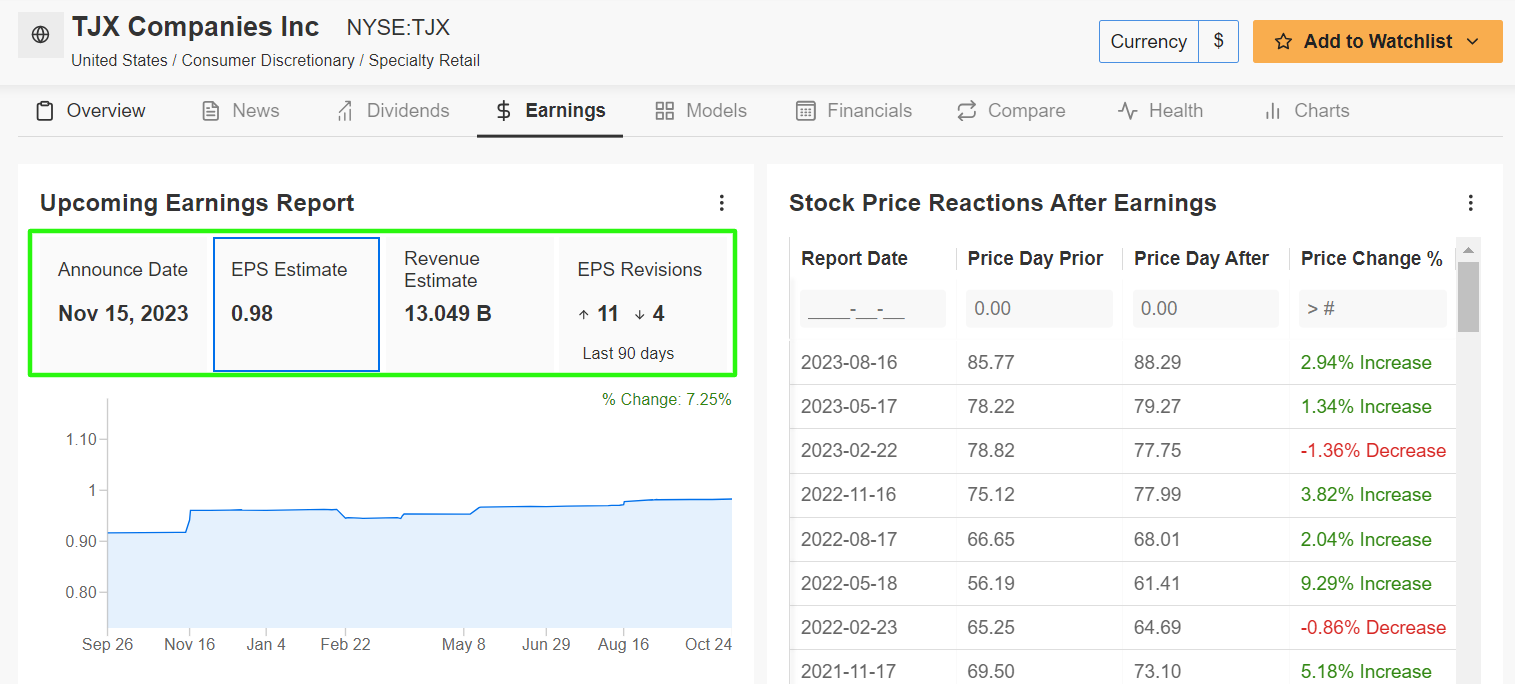

3. TJX Companies

- Дата публикации отчета: среда, 15 ноября

Компания TJX Companies (NYSE:TJX), известная прежде всего как оператор сетей магазинов T.J. Maxx, Marshalls и HomeGoods, остается одним из наиболее привлекательных вариантов для инвесторов в секторе розничной торговли благодаря опирающейся на низкие цены бизнес-модели, позволившей этому ретейлеру справиться с экономическими невзгодами лучше большинства конкурентов.

Большинство ретейлеров столкнулись с затруднениями на фоне не самых радужных макроэкономических перспектив, а TJX, наоборот, прекрасно себя чувствует — компании играют на руку изменения в поведении потребителей из-за сохраняющегося инфляционного давления, которое вызвало сокращение располагаемых доходов.

Отчет ретейлера за третий квартал будет опубликован в среду, 15 ноября, в 07:35 по североамериканскому восточному времени (14:35 мск).

Согласно InvestingPro, аналитики все с большим оптимизмом смотря на перспективы TJX перед публикацией квартального отчета. Из 15 аналитиков 11 повысили свои прогнозы по прибыли за последние 90 дней, и лишь четыре аналитика понизили свои оценки.

Источник: InvestingPro

Аналитики прогнозируют прибыль на акцию на уровне $0,98, что на 14% выше прошлогоднего показателя $0,86. Несмотря на макроэкономические вызовы, выручка TJX, согласно прогнозам, выросла на 7% г/г до $13,04 млрд благодаря тому, что потребители чаще совершают покупки в магазинах низких цен в поисках специальных предложений.

Подтверждение этого прогноза будет означать, что рост прибыли и продаж TJX ускоряется уже третий квартал подряд, а это свидетельствует об устойчивости и фундаментальной силе бизнес-модели этого ретейлера-дискаунтера, охватывающей различные сегменты.

Источник: InvestingPro

Акции TJX завершили сессию вторника на уровне $89,46, недалеко от рекордного максимума $93,78, зафиксированного 14 сентября. Исходя из текущей стоимости акций, рыночная капитализация компании достигает $102,3 млрд.

С начала года акции компании выросли на 12,4%, тогда как биржевой фонд сектора S&P 500 Retail Select Sector SPDR ETF (NYSE:XRT) снизился примерно на 3%. Даже с учетом недавнего ралли акции TJX все еще могут вырасти на 9,4% ближе к уровню справедливой стоимости $97,86 согласно InvestingPro.

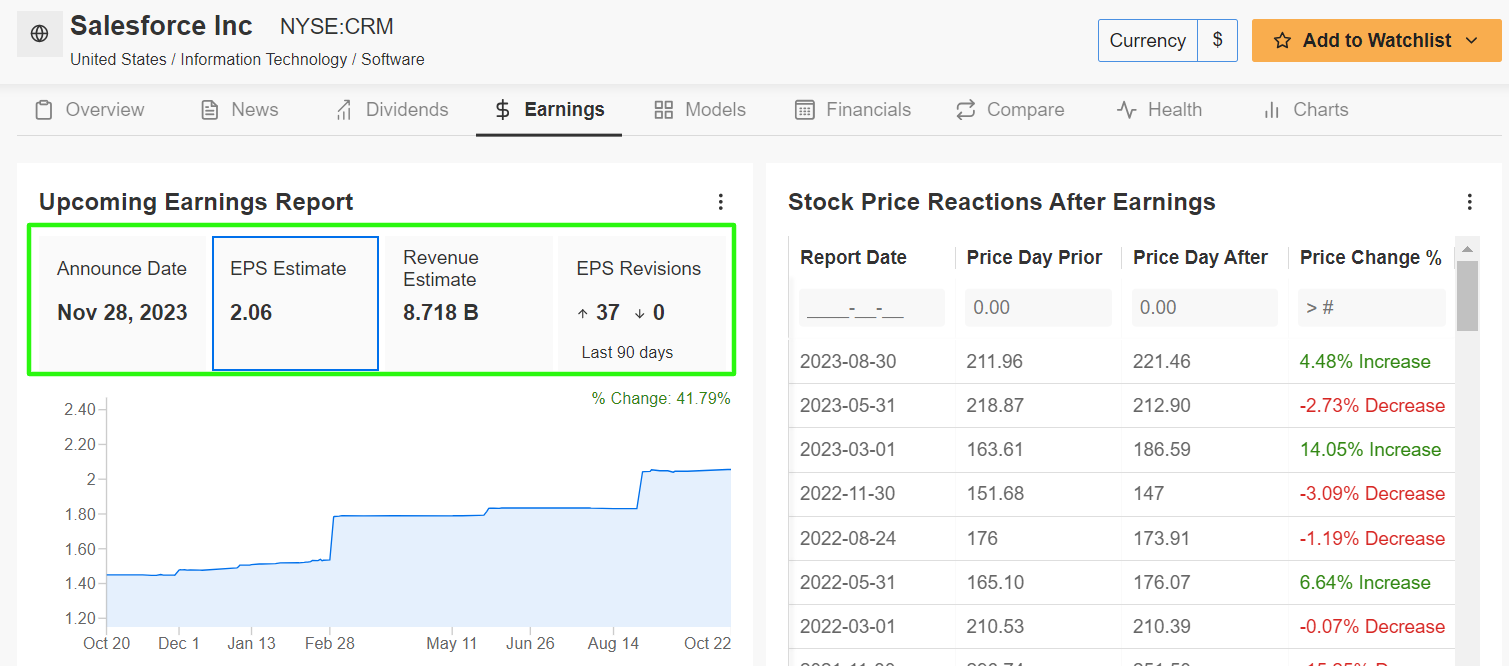

4. Salesforce

- Дата публикации отчета: среда, 29 ноября

Компания Salesforce (NYSE:CRM), лидер рынка CRM-систем, неизменно демонстрирует впечатляющий потенциал роста. Инновационные облачные софтверные решения позволили Salesforce вырваться в лидеры своей отрасли.

Сейчас у компании есть все необходимое для того, чтобы продолжить увеличивать прибыль и выручку благодаря устойчивому спросу предприятий и организаций на CRM-инструменты.

Отчет Salesforce за третий квартал будет опубликован в среду, 29 ноября, после закрытия регулярной торговой сессии в США. Аналитики и инвесторы все с большим оптимизмом оценивают перспективы компании.

Согласно InvestingPro, за последние 90 дней прогнозы по прибыль на акцию Salesforce были повышены 37 раз и ни разу не понижались.

Источник: InvestingPro

Прибыль на акцию Salesforce за сентябрьский квартал, как ожидается, выросла на 47,1% г/г до $2,06 благодаря положительному эффекту мер по сокращению расходов.

Выручка, согласно прогнозам, выросла на 11,1% г/г до $8,71 млрд за счет высокого спроса на CRM-инструменты.

Показатели продаж Salesforce превосходят оценки аналитиков каждый квартал начиная по крайней мере со второго квартала 2014 года, что подчеркивает силу и устойчивость ее бизнеса.

Источник: InvestingPro

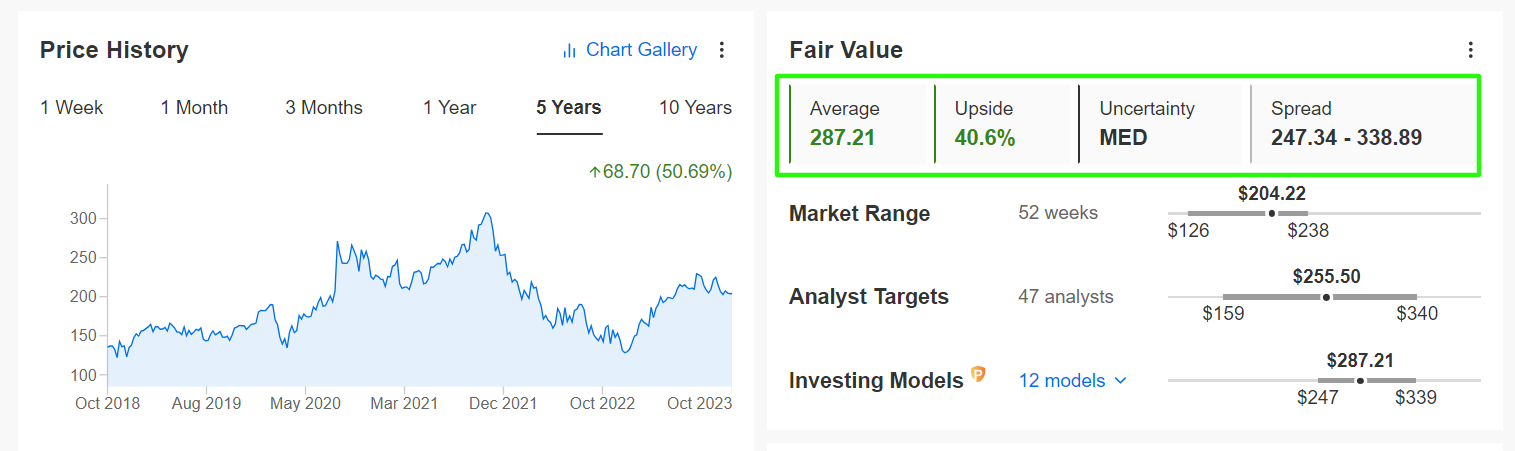

Акции CRM, достигнувшие пика 2023 года $238,22 на торгах 19 июля, накануне закрылись по $204,22. Исходя из текущих уровней, рыночная капитализация Salesforce составляет $198,7 млрд. Это самая ценная «облачная» софтверная компания в мире.

С начала текущего года бумаги подскочили на 54% параллельно с ралли техсектора. Несмотря на сильную динамику в этом году, акции Salesforce по-прежнему сильно недооценены согласно количественным моделям InvestingPro и могут вырасти приблизительно на 41% к уровню справедливой стоимости $287.

5. Workday

- Дата публикации отчета: среда, 29 ноября

Компания Workday (NASDAQ:WDAY), поставщик корпоративных софтверных решений для управления финансовой деятельностью и персоналом, например инструментов для расчета зарплаты, обладает всем необходимым для того, чтобы продолжить наращивать прибыль и выручку на фоне цифровизации экономики.

С начала 2023 года акции этого поставщика ПО подскочили на 26,9%, существенно опередив по доходности бумаги лидеров сектора, в том числе Automatic Data Processing (NASDAQ:ADP) (+0,7%), Paycom (NYSE:PAYC) (-15,7%) и Paylocity (NASDAQ:PCTY) (-4%).

Квартальный отчет Workday выйдет только в конце ноября, тем не менее, аналитики настроены очень оптимистично. Согласно InvestingPro, за последние 90 дней прогнозы по прибыли на акцию Workday были повышены 27 раз и понижены всего три раза.

Источник: InvestingPro

Прибыль на акцию Workday за сентябрьский квартал, как ожидается, выросла на 41,4% г/г до $1,40 благодаря положительному эффекту реструктуризации операций и мер по сокращению расходов.

Выручка, согласно прогнозам, подскочила на 15,6% г/г до $1,84 млрд на фоне высокого спроса на облачные софтверные решения для управления кадрами и финансовой деятельностью.

Подтверждение этого прогноза будет означать, что компания показала максимальные за свою 18-летнюю историю квартальные продажи, а это свидетельствует о силе и устойчивости ее основного бизнеса, а также о высокой эффективности.

Источник: InvestingPro

Акции Workday завершили сессию вторника на отметке $212,37, что означает рыночную капитализацию на уровне около $56 млрд.

Несмотря на это бумаги остаются дешевыми согласно моделям оценки InvestingPro. Средний таргет по справедливой стоимости указывает на потенциал роста на 12,3% с текущих рыночных уровней.

С помощью InvestingPro вы сможете с легкостью найти полную, исчерпывающую информацию о различных компаниях на одной странице в одном месте вместо того, чтобы собирать информацию из разных источников, что сэкономит вам время и усилия.

***

Дисклеймер: На момент написания статьи у меня была открыта короткая позиция по S&P 500, Nasdaq 100 и Russell 2000 через биржевые фонды ProShares Short S&P500 (NYSE:SH), ProShares Short QQQ (NYSE:PSQ) и ProShares Short Russell 2000 (NYSE:RWM). У меня также была открыта длинная позиция по биржевым фондам Energy Select Sector SPDR (NYSE:XLE) и Health Care Select Sector SPDR (NYSE:XLV).

Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.