На этой неделе снова ожидается обильный новостной поток. Среди запланированных событий — данные по инфляции, заседание ФРС и аукционы трежерис в 13:00. Акции Nvidia (NASDAQ:NVDA) начнут торговаться по скорректированной цене после сплита.

Во вторник утром будут опубликованы данные NFIB по настроениям малого бизнеса, которые станут последним отчетом, предваряющим выходящий в среду ИПЦ. Текущие ожидания для ИПЦ относительно низкие: общий месячный показатель прогнозируется на уровне 0,1% по сравнению с 0,3% в апреле. Годовой ИПЦ, как ожидается, составит 3,4%, как и в апреле. Месячный базовый ИПЦ прогнозируется на уровне 0,3%, как и в апреле. Годовой базовый ИПЦ, как ожидается, составит 3,5% по сравнению с 3,6%.

Позднее во вторник состоится заседание ФРС. От центробанка не ждут изменений в денежно-кредитной политике, однако вполне можно предположить, что ФРС скорректирует свой экономический прогноз, повысив прогноз по инфляции, сократив число понижений ставок и, возможно, также подняв ожидаемый долгосрочный уровень ставок.

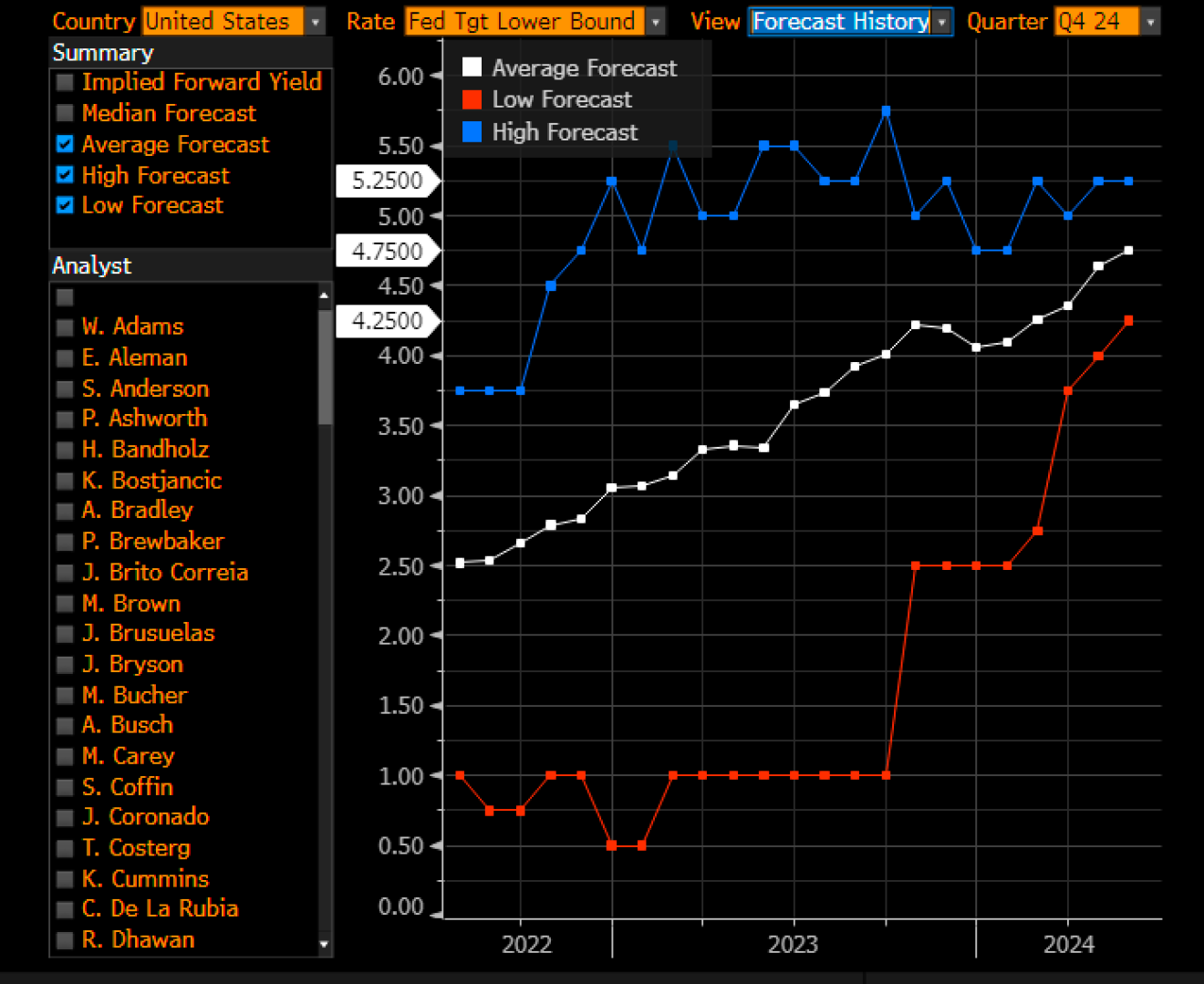

Если долговые и даже валютные рынки уже скорректировали свои котировки, учтя в них меньшее количество понижений ставок в 2024 году, не совсем понятно, сделали ли то же самое рынки акций. Кому-то это может показаться удивительным, особенно тем, кто, как и мы, внимательно следит за ожиданиями долгового рынка. При этом JPMorgan и Citigroup (NYSE:C) сдвинули свой прогноз о сроках первого понижения ставок с июля. Да, вы не ослышались — с июля! Аналитики Уолл-стрит по-прежнему прогнозируют, что к концу текущего года ставка по федеральным фондам ФРС будет составлять 4,75%.

(BLOOMBERG)

Тем временем свопы на ставку по федеральным фондам на декабрь теперь указывают лишь на одно понижение ставок. Долговой рынок по сути уже с середины апреля ждет всего одного понижения ставок. В середине апреля аналитики прогнозировали ставку 4,64%, что ближе к трем понижениям.

Прежде чем говорить, что рынок акций не заботит понижение ставок, нужно хорошенько подумать. На самом деле это не так. Скорее рынок акций никогда не соглашался с долговым рынком. Даже сейчас аналитики брокеров и инвестбанков ждут двух понижений ставок в 2024 году.

Так что не стоит думать, что рынку акций все равно. Ему не все равно. А не все равно ему потому, что ралли в последние месяцы существенно замедлилось, и индексы Dow и Russell, в расчет которых не входит Nvidia, обрисовывают иную картину нежели S&P 500 и Nasdaq 100.

После этой недели еще меньше аналитиков, как мне кажется, будут ждать понижений ставок, поскольку, если судить по заявлениям ФРС, в марте точечные графики почти разделились поровну между двумя и тремя понижениями ставок, а в июне раскол, вероятно, будет между нулем и одним понижением, при этом ожидаемый долгосрочный уровень ставок, вероятно, поднимется.

Тем временем данные по занятости и высокие цифры по росту зарплат заставляют сомневаться в текущих параметрах денежно-кредитной политики. В соцсетях было очень много разговоров о том, какие же это плохие данные. Я бы так не сказал. Мы увидели сильный рост занятости вне сельского хозяйства, при этом данные по результатам опросов домохозяйств всегда отличаются большой волатильностью.

Уровень безработицы в мае составил 3,96%, так что его снижение назад к 3,9% — это лишь вопрос нескольких тысяч новых работников. Мы проходили похожее в прошлом году, когда некоторые комментаторы заявляли об исчезновении инфляции. Мол, если прибавить одно и убавить другое, то ИПЦ составит 2%.

К сожалению, так не получится. Мы не можем просто взять и оставить в данных то, что нам нравится, и выкинуть из них то, что нам не нравится. Значение имеют тренды, а тренд занятости сейчас в целом остается прочным и не соответствует инфляции в 2% при росте зарплат на 4,1% и производительности на 0,2% в первом квартале. Даже если общий ИПЦ в этом месяце составит 0,1%, он должен будет еще почти шесть месяцев составлять 0,1–0,2%, чтобы мы могли быть уверенными в обуздании инфляции, а, по моему мнению, это вряд ли случится в сколько-нибудь скором времени.

Так что на графике доходности 2-летних трежерис, видимо, формируется паттерн «чашка с ручкой». Если это действительно так, доходность 2-летних трежерис вырастет еще сильнее и может превысить максимумы октября 2023 года в районе 5,25%.

Пара USD/CAD в пятницу совершила пробой вверх, которого я ждал. Если пробой будет подтвержден, и пара вернется назад к уровню 1,385 и протестирует его, это, вероятно, совпадет с падением рынков акций.

Индекс S&P 500 достиг уровня растяжения 100% с минимумов марта 2023 года и, похоже, сформировал завершающий диагональный треугольник. Если доходность 2-летних трежерис совершит пробой вверх, а пара USD/CAD вырастет, S&P 500, наконец-то, может совершить значительный откат.