- Все типы инструментов

- Индексы

- Акции

- ETF

- Фонды

- Товары

- Валюты

- Крипто

- Облигации

- Сертификаты

Попробуйте другой запрос

Что такое MACD?

Индикатор MACD (Moving Average Convergence Divergence) был разработан Джеральдом Аппелем в конце 70-х и применяется для оценки и прогнозирования колебаний цен. Трейдеры фондового рынка используют его в принятии инвестиционных решений.

Индикатор MACD (Moving Average Convergence Divergence) был разработан Джеральдом Аппелем в конце 70-х и применяется для оценки и прогнозирования колебаний цен. Трейдеры фондового рынка используют его в принятии инвестиционных решений.

Значения MACD отображаются на отдельном графике, обычно выше или ниже графика цен. Ось X индикатора совпадает с временной шкалой графика цен, тогда как значения MACD по оси Y намного меньше и колеблются около нуля, что делает более практичным его отображение в отдельном окне.

Как работает MACD?

Хотя MACD считается осциллятором, поскольку его средним значением является ноль, шкала индикатор не ограничена определенным диапазоном, как в случае других осцилляторов (например RSI и Stochastics). Учитывая отсутствие верхних и нижних пределов, MACD обычно не используется для выявления того, перекуплен актив или же перепродан. Тем не менее, необычно высокие значения осциллятора MACD формируют медвежью картину, в то время как экстремально низкие – бычью.

Окно MACD обычно включает в себя три компонента: линию MACD, сигнальную линию и гистограмму разницы между ними. Простой пример: бычий сигнал возникает, когда линия MACD пересекает сигнальную линию вверх, а медвежий - когда MACD опускается ниже сигнальной линии.

Значение линии MACD рассчитывается путем вычитания 26-периодной экспоненциальной скользящей средней (EMA) из 12-периодной EMA (хотя аналитик может использовать другие значения для оптимизации индикатора).

Как только расчет завершен, можно определить сигнальную линию и гистограмму их разности.

Сигнальная линия - это просто скользящее среднее значение линии MACD (обычно за 9 периодов), которая «сглаживает» значение MACD, формируя «более медленный» набор данных.

Последним компонентом графика MACD является гистограмма, которая определяется путем вычитания сигнальной линии из линии MACD.

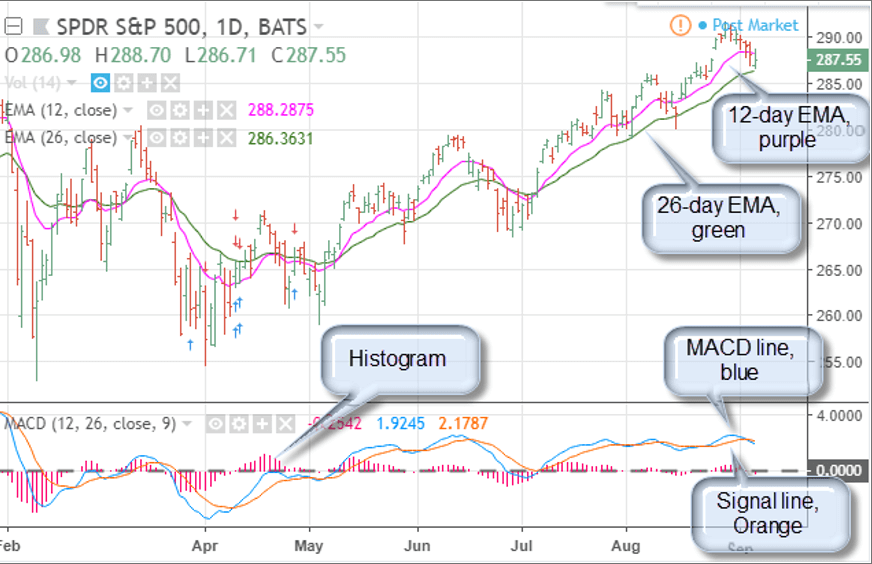

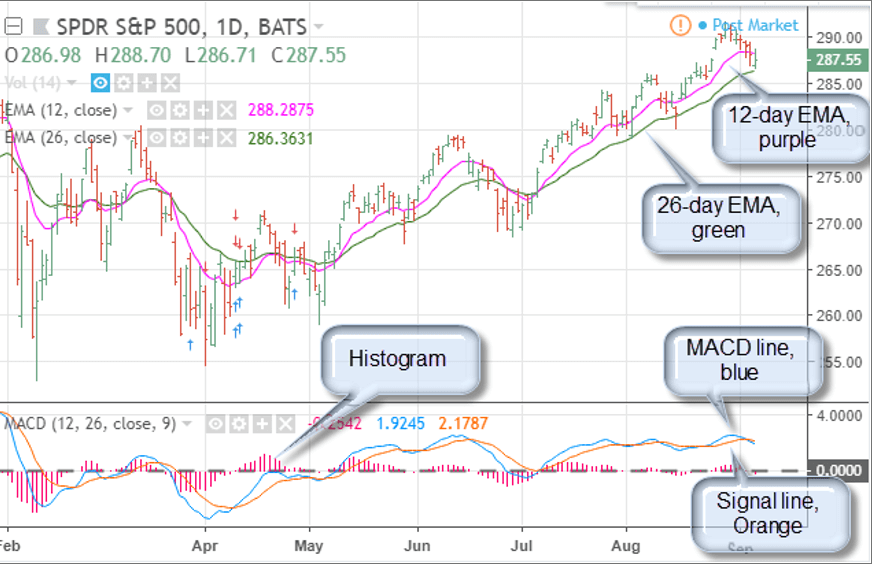

В качестве примера рассмотри график SPY (NYSE:SPY) (NYSE:SPY):

Верхний график:

Окно MACD:

Пояснения к графику:

сигнальной линии (в начале апреля); и наоборот, медвежий сигнал вызывается падением линии MACD ниже сигнальной линии (середина июня). Бычий сигнал подтверждается переворотом MACD, т.е. когда он пересекает нулевую линию (начало мая). Обратное верно для сигнала на продажу (конец февраля). Неспособность преодолеть нулевую линию является убедительным доказательством изменения рыночных настроений (начало июля).

Дивергенция также являются важным компонентом анализа MACD. Эта ситуация возникает, когда новый максимум или минимум цены не сопровождаются аналогичным экстремумом MACD. Это часто говорит о том, что импульс для формирования нового ценового пика или провала недостаточно силен, что создает предпосылки для разворота рынка.

На приведенном выше графике пики середины июня и конца августа можно рассматривать как дивергенцию, поскольку они не сопровождаются аналогичными значениями MACD.

Значения MACD отображаются на отдельном графике, обычно выше или ниже графика цен. Ось X индикатора совпадает с временной шкалой графика цен, тогда как значения MACD по оси Y намного меньше и колеблются около нуля, что делает более практичным его отображение в отдельном окне.

Как работает MACD?

Хотя MACD считается осциллятором, поскольку его средним значением является ноль, шкала индикатор не ограничена определенным диапазоном, как в случае других осцилляторов (например RSI и Stochastics). Учитывая отсутствие верхних и нижних пределов, MACD обычно не используется для выявления того, перекуплен актив или же перепродан. Тем не менее, необычно высокие значения осциллятора MACD формируют медвежью картину, в то время как экстремально низкие – бычью.

Окно MACD обычно включает в себя три компонента: линию MACD, сигнальную линию и гистограмму разницы между ними. Простой пример: бычий сигнал возникает, когда линия MACD пересекает сигнальную линию вверх, а медвежий - когда MACD опускается ниже сигнальной линии.

Значение линии MACD рассчитывается путем вычитания 26-периодной экспоненциальной скользящей средней (EMA) из 12-периодной EMA (хотя аналитик может использовать другие значения для оптимизации индикатора).

Как только расчет завершен, можно определить сигнальную линию и гистограмму их разности.

Сигнальная линия - это просто скользящее среднее значение линии MACD (обычно за 9 периодов), которая «сглаживает» значение MACD, формируя «более медленный» набор данных.

Последним компонентом графика MACD является гистограмма, которая определяется путем вычитания сигнальной линии из линии MACD.

В качестве примера рассмотри график SPY (NYSE:SPY) (NYSE:SPY):

Верхний график:

Окно MACD:

Пояснения к графику:

сигнальной линии (в начале апреля); и наоборот, медвежий сигнал вызывается падением линии MACD ниже сигнальной линии (середина июня). Бычий сигнал подтверждается переворотом MACD, т.е. когда он пересекает нулевую линию (начало мая). Обратное верно для сигнала на продажу (конец февраля). Неспособность преодолеть нулевую линию является убедительным доказательством изменения рыночных настроений (начало июля).

Дивергенция также являются важным компонентом анализа MACD. Эта ситуация возникает, когда новый максимум или минимум цены не сопровождаются аналогичным экстремумом MACD. Это часто говорит о том, что импульс для формирования нового ценового пика или провала недостаточно силен, что создает предпосылки для разворота рынка.

На приведенном выше графике пики середины июня и конца августа можно рассматривать как дивергенцию, поскольку они не сопровождаются аналогичными значениями MACD.